В статье рассматривается денежно-кредитная политика в Норвегии и роль гибкого таргетирования инфляции в процессе постепенного продвижения страны к ценовой стабильности.

Практика функционирования денежно-кредитной политики в Норвегии[1] с 2001 г. по настоящее время показала, что стратегия монетарного регулирования, ее операционный механизм и инструменты эффективны с точки зрения достижения главной цели – обеспечения общей ценовой стабильности в стране. Изначально принципиальная позиция официальных властей состояла в том, чтобы не возлагать на Центральный банк (далее – Банк Норвегии, монетарный регулятор) решение других экономических задач (особенно, если это противоречило главной цели). В свою очередь Банк Норвегии исходил из того, что поддержание ценовой стабильности заложит прочную основу для улучшения макроэкономических показателей и повышения жизненных стандартов в стране.

Во-первых, ценовая стабильность дает возможность легче отслеживать изменения в относительных ценах на товары и услуги, поскольку они больше не «затушевываются» колебаниями общего уровня цен. В результате предприятия и население получают ясную, неискаженную информацию о потребительских и инвестиционных настроениях на рынке, что позволяет эффективнее размещать свободные ресурсы. Тем самым ценовая стабильность способствует росту экономического потенциала Норвегии.

Во-вторых, низкая инфляция позволяет инвесторам сокращать размер премии за инфляционный риск, включаемый в уровень процентной ставки с целью компенсации возможных потерь, связанных с их долгосрочными активами. Тем самым повышается эффективность размещения средств на рынке капиталов, усиливаются стимулы к инвестированию, ускоряется экономический рост в стране.

В-третьих, в условиях ценовой стабильности предприятия и население менее склонны отвлекать ресурсы из производительной сферы с целью оградить свои активы от инфляционного обесценения.

[1] Состояние норвежской экономики, ее государственных финансов, социальное благополучие, достижение экономической безопасности, одним из показателей которой можно считать отсутствие внешнего долга, политическая стабильность свидетельствуют о высокой эффективности системы управления природными ресурсами. Разные элементы ее направлены к одной цели – обеспечению экономической безопасности страны в основных ее аспектах. Главное место в системе принадлежит ТЭК, на который в отдельные годы приходится от 18 до 46% ВВП. За 30 лет эксплуатации месторождений нефти и газа государство получило более 4000 млрд. норвежских крон дохода, из которых 1184 млрд. было перечислено в Пенсионный фонд Норвегии, что соответствует 454,5 млрд. долл. по курсу 8,8 крон/ долл., или 181,5 млрд. долл

В-четвертых, поддержание низкой инфляции позволяет предупреждать, в сущности, принудительное перераспределение благосостояния и доходов населения.

При этом Банк Норвегии обеспечивает ценовую стабильность в стране на основе инфляционного таргетирования, гибкой стратегии регулирования денежнокредитной сферы, разработанной с учетом международного опыта и специфики действующего в стране трансмиссионного механизма (что дает возможность проведения независимой фискальной и монетарной политики), которые в свою очередь являются основными инструментами макроэкономического регулирования как в Норвегии, так и на наднациональном уровне.

В общем виде таргетирование инфляции определяется как стратегия денежнокредитной политики, при которой центральный банк публично объявляет значения среднесрочных целевых показателей инфляции и корректирует краткосрочные процентные ставки, если его инфляционные прогнозы отклоняются от планируемой инфляции [1]

Таргетирование инфляции включает в себя: выбор ценовой стабильности в качестве долгосрочной задачи экономической политики; публичное объявление среднесрочных значений уровня инфляции; высокую прозрачность исполнения планов монетарных органов; повышенную ответственность центрального банка за достижение конечной цели денежно-кредитного регулирования; соответствующую информационную стратегию. Следовательно, главная особенность этой стратегии состоит в требовании построения блока экономических и правовых условий, необходимых для эффективной реализации денежной политики.

Накопленный европейскими странами опыт позволяет выделить несколько общих условий, необходимых для таргетирования инфляции:

- отказ от контроля над какими-либо другими показателями, кроме инфляции;

- публичное объявление среднесрочных значений целевого уровня инфляции;

- возможность монетарных органов моделировать и анализировать динамику инфляции;

- наличие разработанных моделей трансмиссионного механизма денежнокредитной политики с высокими прогностическими возможностями;

- режим плавающего курса национальной валюты;

- высокая степень независимости центрального банка;

- доверие к действиям денежных властей;

- развитая финансовая и банковская системы;

- приемлемая институциональная среда;

- активное формирование государством рыночного механизма адекватной оценки инфляционных ожиданий субъектов рынка и регулирование их уровня. (Центральный банк воздействует на инфляцию преимущественно через рыночные инструменты, при этом налаживает бесперебойное функционирование товарных и денежных рынков.)

Стратегия автономного монетарного регулирования подвергается критике как со стороны отечественных, так и зарубежных ученых[2] по следующим причинам.

Во-первых, инфляционные процессы сами[3] по себе не контролируются денежными властями в полной мере. В периоды экономических кризисов немонетарные факторы приобретают первостепенную роль в динамике инфляции. В этих условиях использование инструментов, доступных денежным властям, не только может оказаться недостаточным для достижения целевых значений, но и стать дестабилизирующим фактором, нарушающим макроэкономические соотношения в целом.

Во-вторых, инфляционное таргетирование подразумевает, что денежные власти сосредоточиваются только на инфляции, при этом монетарный регулятор не уделяет должного внимания динамике других макроэкономических целевых переменных. Из соотношения приростной кривой Филлипса следует, что в краткосрочном периоде таргетирование инфляции ведет к медленному и неустойчивому выпуску продукции и снижению производительности труда, а в средне- и долгосрочном периодах – к большим колебаниям занятости и ВВП.

В-третьих, возникают разногласия при выборе конкретного индекса цен в качестве целевой переменной. Во многих странах Евросоюза, придерживающихся инфляционного таргетирования, вместо индекса потребительских цен использовались другие переменные, такие как базовая и монетарная инфляции, скорректированные на воздействие факторов, не зависящих от колебаний цен на услуги естественных монополий и административного регулирования. В данном случае второй показатель существенно отличался от первого или дефлятора ВВП. Например, до недавнего времени в Великобритании при расчете инфляции[4] исключались процентные выплаты и муниципальный налог, а в Чехии – цены, регулируемые правительством, косвенные налоги и цены на энергоносители [3].

В-четвертых, существует продолжительный временной лаг между действиями монетарных органов и изменением темпов всеобщего удорожания. В исследованиях по данной тематике называются сроки в два-три года, но и их достаточно для всеобъемлющего влияния денежно-кредитного регулирования на темпы инфляции. Если в периоды стабильного развития экономики это не имеет особого значения, то в условиях кризиса указанная проблема приобретает первостепенную важность. Таким образом любые мероприятия, направленные на установление и достижение целевого показателя индекса потребительских цен в качестве основной цели денежно-кредитной сферы, заранее обречены на провал.

[2] По мнению О. Иссинга, профессора Франкфуртского университета им. И.В. Гете, независимость центрального банка прежде всего должна обеспечивать «деполитизацию денежно-кредитной политики» и эффективно защищать монетарный орган страны от попыток государственных властей и иных политических кругов навязывать отдельные решения в этой области.

[3] На ограниченные возможности центральных банков по обузданию инфляции указывал еще профессор Чикагского университета М. Фридман, подчеркивая, что низкая инфляция как ближайший ориентир монетарного регулирования может быть эффективной лишь в том случае, «если бы было возможно предсказать, во-первых, воздействие немонетарных причин на уровень цен для значительного периода времени в будущем, и, во-вторых, продолжительность в каждом отдельном случае времени вступления монетарных факторов в действие» [2].

[4] До 2003 г. Банк Англии для оценки уровня инфляции использовал индекс розничных цен (RPIX), который превышал гармонизированный индекс потребительских цен в среднем на 0,5%. Это было обусловлено различиями в методологии составления двух индексов по набору и способам взвешивания цен на включенные в индексы товары и услуги.

В-пятых, политика инфляционного таргетирования неизбежно вызывает колебания промышленного производства. Эксперт Международного валютного фонда Дж. Грин считает это большим упущением новой политики и предлагает совмещать ее с таргетированием объемов выпуска, имея в виду публичное провозглашение потенциальных размеров ВВП и пределов, в которых реальное значение совокупного спроса может отклоняться от своего максимального параметра [4]. Фактически речь идет об установлении уровня инфляции для потенциального ВВП и пределов колебания этого уровня в допустимом диапазоне колебания ВВП.

В странах – экспортерах природных ресурсов возможность проводить денежную политику сильно зависит от режима валютного курса.

Среди проблемных точек инфляционного таргетирования в указанных странах следует отметить следующие. Во-первых, выбор индекса цен, на основе которого рассчитывается инфляция, должен быть всесторонне обоснован, так как большинство индексов цен в государствах – экспортерах природных ресурсов подвержены шокам со стороны предложения (в частности, индекс потребительских цен). Вовторых, существование в экономике широкого спектра регулируемых цен, поведение которых подчиняется особым закономерностям, также должно быть принято во внимание правительством и центральным банком при переходе к режиму инфляционного таргетирования, чтобы нивелировать влияние изменения относительных цен в экономике на инфляцию. В-третьих, проблема оптимальной реакции денежно-кредитной политики на шоковое изменение условий торговли.

В связи с этим, как показывает профессор Гарвардского университета Дж. Френкель, негативное (позитивное) шоковое изменение условий торговли должно приводить к ослаблению (ужесточению) денежно-кредитной политики, т.е. к понижению (повышению) покупательной способности национальной денежной единицы [5]. В данном контексте американский ученый предлагает странам, экспортирующим сырьевые товары, привязывать свою валюту к индексу экспортных цен с тем, чтобы можно было объединить преимущества инфляционного таргетирования с режимом плавающего валютного курса (гибкое инфляционное таргетирование)[5]. Однако сторонники прямого таргетирования инфляции подчеркивают, что такая система может привести к существенным изменениям принципов денежно-кредитной политики и повлечь за собой риск дефляции в случае повышения цен на сырьевые товары [6].

Норвежская денежно-кредитная политика в период режима фиксированного валютного курса. В середине 1970-х годов в Норвегии наблюдались высокие инфляционные процессы, в результате которых национальная валюта практически утратила основные функции денег и большая часть расчетов осуществлялась в долларах и немецких марках. Чтобы восстановить к ней доверие, власти прибегли к политике макроэкономической стабилизации, основанной на режиме фиксированного валютного курса. Так, с 1975 по 2001 г. валютное таргетирование являлось краеугольным камнем норвежской денежно-кредитной политики [7].

[5] Политика гибкого инфляционного таргетирования предполагает, что наряду с главным приоритетом – поддержанием стабильной инфляции –- денежные власти также реагируют на колебания обменного курса, тем самым снижая волатильность показателей экономической активности, зависящих от колебаний реального обменного курса.

На первом этапе, продолжавшемся с момента распада Бреттон-Вудской системы, установившей фиксированные курсы валют, до финансового кризиса, разразившегося в 1990 г., это было сочетание жесткой привязки курса норвежской кроны к денежным единицам стран – основных торговых партнеров. На втором этапе (с 1990 по 1992 г.) привязка была заменена управляемым плаванием по отношению к экю. Но в результате постоянных девальваций, невозможности использования обменного курса как антиинфляционной переменной и валютного кризиса 1992 г. денежные власти Норвегии перешли к стабилизации реального валютного курса норвежской кроны относительно ведущих мировых валют. Однако этого было недостаточно для замедления инфляции и наращивания мощи норвежской экономики. С целью противодействия снижению ее конкурентоспособности Банк Норвегии проводил планомерную девальвацию, но подобная политика создала еще одну проблему: разница в процентных ставках относительно стран – основных торговых партнеров привела к притоку спекулятивного капитала на финансовый рынок страны. В результате резко повысились риски атаки на валютный курс. В конце 2000 г. денежные власти Норвегии сменили режим стабилизации норвежской кроны на режим ее свободного плавания. С 2001 г. и по настоящее время монетарная политика проводится на основе гибкого инфляционного таргетирования. Рассмотрим каждый из периодов более подробно.

Этапы развития валютного таргетирования в Норвегии. В середине XX столетия, когда значительную роль играло государственное регулирование в экономике, Банк Норвегии проводил денежно-кредитную политику, направленную на поддержку экономического роста, снижение безработицы и обеспечение стабильности валютного курса. В то время эти цели достигались преимущественно методами централизованного планирования. Валютный курс был фиксированным, финансового рынка в современном понимании еще не существовало. Механизмы и инструменты рефинансирования должным образом не работали.

Осознание необходимости активного развития денежно-кредитной политики явилось в Норвегии реакцией на экономическую ситуацию, сложившуюся в 1960-1970-х годах. Норвегия, подобно большинству западных государств, несла значительные издержки вследствие высокой инфляции. Попытки государства снизить ее административными мерами не дали результата. В то же время опыт ряда стран свидетельствовал, что инфляцию можно уменьшить, проводя взвешенную денежнокредитную политику.

Особый интерес в Норвегии был проявлен к практике Банка Англии, который с момента его создания (1694 г.) занимался поддержкой покупательной способности денег. Также изучался опыт Центрального банка Швеции (Риксбанка), объявившего стабильность цен своей главной задачей еще в 1930-х годах. Его деятельность была больше похожа на таргетирование цен, чем на административный контроль над инфляцией, однако не было явных свидетельств того, что данный тип денежнокредитной политики способствовал преодолению шведской экономикой последствий разразившегося в те годы мирового экономического кризиса. Изучение европейского опыта способствовало развитию механизмов денежно-кредитной политики Банка Норвегии и формированию представлений о целях в области финансового регулирования. Вместе с тем оно не дало ответов на ряд вопросов. Во-первых, не было очевидных доказательств полезности приоритета цели контроля над инфляцией перед другими задачами денежно-кредитной политики. Во-вторых, оставалось неясным, почему жесткая денежно-кредитная политика не позволяла удерживать инфляцию на низком уровне на протяжении длительного периода времени.

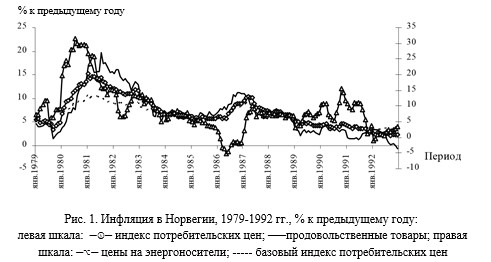

В Норвегии переориентация монетарной политики на снижение инфляции произошла в 1981 г. Задача денежно-кредитного регулирования состояла в снижении уровня инфляции до менее 10% в год (в первые годы Банк Норвегии не объявлял широкой общественности о количественных параметрах цели по инфляции, так как он был обременен обязательствами по поддержанию фиксированного валютного курса по отношению к валютам стран – основных торговых партнеров). В результате по итогам, например отчетного года, закончившегося в декабре 1983 г., инфляция по индексу потребительских цен в Норвегии составила 8,4%. В «Основных направлениях денежнокредитной политики Норвегии за 1984 год» отмечалось, что через два года уровень инфляции будет снижен и не превысит 6% в год. Заявленный уровень был достигнут в 1985 г.: инфляция составила 5,7%. Однако в последующий период инфляция вновь стала расти и с 1986 по 1992 г. составляла в среднем 7,95% в год (рис. 1).

Рис. 1. Инфляция в Норвегии, 1979-1992 гг.

Всплеск инфляции в Норвегии в 1986-1992 гг. был вызван сочетанием целого ряда факторов, например, дерегулированием широкого круга цен, а также повышением косвенных налогов и акцизных пошлин. Внешнее давление на цены было частично нейтрализовано укреплением норвежской кроны по отношению к доллару. Но основным фактором инфляции в Норвегии, как и в большинстве других европейских стран, выступали цены на энергоносители. За ними следовали цены на газ (рост на 15-20%). В результате повысилась оплата жилья и коммунальных услуг. Фактором, оказавшим заметное влияние на инфляцию, стал также рост цен на медикаменты. Особенно подорожали лекарства (в среднем на 20%) и услуги врачей (на 60%), что объяснялось недостаточной государственной компенсацией стоимости медицинских услуг. Существенную лепту в инфляцию внесло реальное повышение заработной платы, темпы которой опережали уровень производительности труда. Определенную роль сыграли и финансовые кризисы 1986-1992 гг.

Финансовые кризисы в Норвегии. Середина 1980-х годов была временем экономического подъема в Норвегии, а также бума на финансовых рынках (в значительной мере обусловленного происходившей в то время либерализацией торговли) и на рынках недвижимости. Цены на жилье в Норвегии за пятилетний период, предшествовавший кризису, повысились более чем вдвое.

Существенное повышение цен активов, а также ослабление регулирования способствовали быстрому росту объемов кредитования: реальный долг частного нефинансового сектора с 1980 по 1985 г. увеличился на 52%. В свою очередь расширение кредита ускорило быстрый рост потребления и инвестиций, а в итоге – «перегрев» экономики. Такое развитие событий было обусловлено «мягкой» денежнокредитной политикой. Банк Норвегии, связанный как указывалось выше, обязательствами по поддержанию фиксированного обменного курса национальной валюты, не мог бороться с нарастающим «перегревом» экономики. Кроме того, фискальная политика также способствовала увеличению объемов кредитования: согласно законодательству процентные платежи вычитались из налогооблагаемой базы.

«Перегрев» экономики и активное наращивание государственного долга усиливали уязвимость экономики Норвегии. Последовавшее как реакция на ее «перегрев» и кредитный бум ужесточение монетарной и фискальной политики стало сильнейшим внутренним шоком. Наряду со снижением цен на энергоносители это привело к кризису.

Изменения в монетарной политике, начатые Банком Норвегии в 1981 г. для ослабления инфляционного давления и поддержания фиксированного курса валюты, привели к ухудшению кредитных условий и падению цен активов. Дополнительным ударом для экономики стало снижение цен на финансовые активы в 1986 г. В 1988 г. началась рецессия, которая длилась два года и привела к сокращению реального ВВП более чем на 4%. Кризис длился до 1992 г., общие потери от него оцениваются Международным валютным фондом в 9,8% ВВП.

При этом режим фиксированного валютного курса стал основным ограничением действенности монетарной политики. Если в условиях экономического подъема и притока капитала политика была «мягкой», то в условиях кризиса она стала «жесткой»: Банк Норвегии не мог в достаточной мере смягчить политику для поддержания национальной экономики без снижения реальной стоимости валюты. Последовавшая девальвация валюты поддержала реальный сектор, но усугубила финансовый кризис, поскольку доля обязательств в иностранной валюте была значительной.

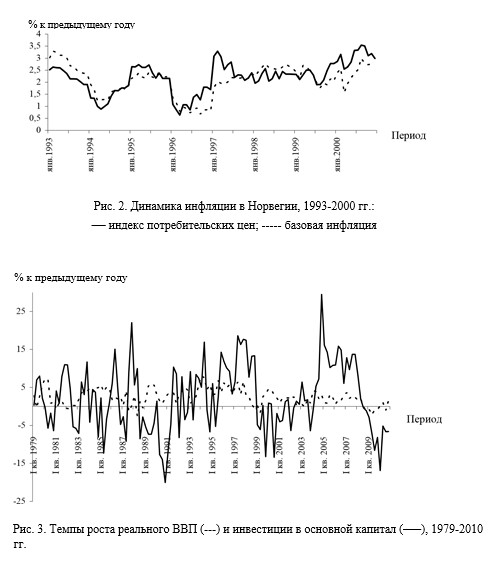

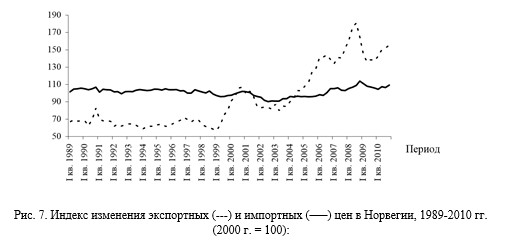

Банк Норвегии осуществлял интервенции на валютном рынке при одновременном снижении покупательной способности норвежской кроны, также он применял ряд административных мер. Так, по соглашению с коммерческими банками монетарный регулятор ограничил доступ резидентов к активам в кронах и доступ банков к операциям рефинансирования. В мае 1992 г. Банк Норвегии сменил политику фиксированного обменного курса на режим свободного плавания курса норвежской кроны. Такие действия привели к росту инфляции с 1,1% в середине 1991 г. до 3,3% в феврале 1992 г. (рис. 2), а темпы роста реального ВВП и инвестиции в основной капитал начали резко снижаться (рис. 3).

В качестве основных причин финансового кризиса в этот период можно выделить следующие долгосрочные тенденции: неэффективность банковской системы при существенной государственной поддержке в случае структурных дисбалансов; финансовая поддержка неэффективных экономических форм деятельности из бюджетных фондов; несовершенное законодательство.

Главным элементом нового монетарного курса стал переход к удержанию ставки по депозитам «овернайт» на уровне 9,4% годовых. Официальная ставка рефинансирования была снижена с 12,8% в 1988 г. до 10% в 1992 г. Однако усиление дефляционных тенденций на рынке недвижимости и острая ситуация с ликвидностью заставили норвежские денежные власти, кроме того, первыми среди скандинавских стран применить таргетирование размера остатков на корреспондентских счетах коммерческих банков в Банке Норвегии. Результатом стало снижение ставки по депозитам «овернайт» вначале до 7,41% в июне 1991 г., а затем и до 6,08% в марте 1992 г.; сократились также ставки по средне- и долгосрочным государственным обязательствам (рис. 4).

При этом монетарный регулятор использовал свои валютные и международные резервы для предоставления ликвидности банковскому сектору через размещение валютных депозитов в коммерческих организациях и выдачу банкам необеспеченных займов. Несмотря на то, что в Норвегии большую часть государственной поддержки получили всего два крупных банка – Den norske Bank и Christiania Bank – предпринятых шагов в сочетании с такими дополнительными мерами, как государственная гарантия страхования вкладов, оказалось достаточно для поддержания доверия к банковской системе в целом[6]. Другие коммерческие компании получили возможность привлечь финансирование из частных источников, и им не потребовалась помощь государства.

В результате доля государства в акционерном капитале коммерческих и сберегательных банков Норвегии возросла с 0% в 1990 г. до 60,4% в 1992 г.[7]. Фискальные затраты на рекапитализацию банковского сектора в 1992 г., по данным Банка Норвегии, достигли 2% ВВП.

[6] В 1992 г. Den norske Bank и Christiania Bank (их совокупная доля в общих активах банковского сектора составляла 54%) были национализированы. Отличительной особенностью проведенной национализации было то, что предварительно акционерный капитал этих банков был списан до нуля. Частные акционеры не получали от национализации никаких выгод, а государство становилось единственным собственником банков (таким образом было осуществлено списание убытков). Правительство Норвегии аргументировало такой подход к проблеме необходимостью соблюдать интересы налогоплательщиков.

[7] После выхода экономики из кризиса государство постепенно распродавало находящиеся у него в собственности акции. Den norske Bank приватизировали в 1995 г., а Christiania Bank был продан в 2003 г.

(однако частично, государство по-прежнему имеет долю около 30%).

В свою очередь лопнувший пузырь на рынке ценных бумаг спровоцировал кризис ликвидности и доверия на межбанковском рынке (баланс большинства банков оказался обремененным множеством проблемных займов, обеспечением по которым нередко служили акции или объекты недвижимости – их доля составляла порядка 9% в общем объеме выданных кредитов), а также ограничил возможности корпоративного сектора (особенно малых и средних предприятий) по привлечению инвестиций.

В сложившихся условиях правительство Норвегии основной акцент сделало на стимулирование экономической активности, используя для этого меры налоговобюджетной политики, а также ряд структурных реформ (административную, пенсионную, корпоративного управления, регулирования финансовых рынков и пр.). Приоритетными направлениями стали снижение налогового бремени и наращивание государственных расходов. Абсолютный рекорд поставили принятые в апреле и ноябре 1991 г. пакеты антикризисных мер в размере 8% ВВП, включавшие масштабные инфраструктурные и высокотехнологичные проекты, выделение средств для пополнения капитала финансовых учреждений, а также гарантирования банковских вкладов и новых долговых обязательств корпоративного сектора. Оборотной стороной этих мер стало увеличение бюджетного дефицита, достигшего в конце 1992 г. 8,29% ВВП и государственного долга, который возрос с 26% в 1980 г. до 35,4% ВВП в 1992 г.

Продолжавшееся ухудшение макроэкономических показателей вынудило Банк Норвегии пересмотреть приоритеты в области денежно-кредитной политики, которая в первой половине 1990-х годов недостаточно активно применялась для борьбы с финансовым кризисом и фактически способствовала его углублению. Важным шагом послужило предоставление Банку Норвегии в 1992 г. независимости и отмена его формального подчинения правительству. В конечном счете принятые меры позволили в 1993 г. выйти на положительные (хотя и невысокие) темпы экономического роста и промышленного производства.

Резюмируя вышесказанное о проблемах финансовых кризисов в Норвегии, можно выделить следующий основной момент. В условиях либерализации платежного баланса невозможно одновременно поддерживать низкий уровень инфляции, стабильный курс национальной валюты и большой приток прямых иностранных инвестиций (правило невозможной троицы)[8]. В этой ситуации вновь возник вопрос о выборе денежного ограничителя.

[8] Правило невозможной троицы берет свое начало из работ американского ученого, профессора Стэнфордского университета Р. Манделла, который показал, что при совершенной мобильности капитала монетарное регулирование неэффективно, тогда как фискальная политика в таких условиях более предпочтительна. Из этого автор сделал вывод, что с помощью денежно-кредитной политики должно достигаться внешнее равновесие, а с помощью фискальной – внутреннее.

Особенности нового возвращения к стабилизации курса норвежской кроны. Не только Норвегия, но и другие развитые страны Евросоюза, объявив после европейского финансового кризиса (1992 г.) о переходе от режима фиксированного к политике плавающего курса, не предвидели, чем грозит такого рода изменение в условиях нестабильного курса доллара на мировых рынках. Во многих странах национальные валюты попали в «зону притяжения» мировых валют других стран – торговых партнеров. До кризиса 1992 г. корреляция изменения курсов национальных валют в странах Евросоюза с другими мировыми валютами к доллару на региональном рынке практически отсутствовала. После кризиса начиная с 1992 г. повысилась корреляция не только изменения курсов национальных валют в странах, перешедших к плавающему курсу, но и их валютных курсов с денежными единицами развитых стран Евросоюза и Японии.

Девальвация доллара на мировых рынках привела к укреплению курсов национальных валют стран Евросоюза (рис. 5). Фактически европейские страны оказались перед выбором: или сохранить плавающий режим, что чревато продолжением укрепления национальных валют по отношению к доллару, или возвратиться к фиксации курса. Выбор был сделан в 1993 г. в пользу стабилизации курсов национальных валют. Центральные банки старались сдерживать укрепление номинального курса национальной валюты к доллару вслед за Банком Японии. Высокая значимость американского рынка для экспорта из европейских стран требовала расширения интервенций со стороны центральных банков и наращивания долларовых резервов, чтобы избежать снижения экспорта.

После кризисной ситуации в 1992 г. Банк Норвегии также перешел к политике плавающего валютного курса. В «Монетарном отчете за 1992 год» отмечалось, что присутствие Банка Норвегии на рынке должно быть строго ограниченным и нацеленным на сглаживание амплитуды резких курсовых колебаний, а также защиту кроны от массированных спекулятивных атак в случае их возникновения. Перейти к политике плавающего курса де факто не удалось из-за высокого спроса денежных властей на валюту, который потребовал сохранения значительного присутствия Банка Норвегии на валютном рынке в качестве монопольного покупателя. Вместе с тем повышение доли экспорта сырья и материалов способствовало высокой концентрации валюты в руках ограниченного числа продавцов.

Банк Норвегии начал постепенно признавать неизбежность ограниченного плавания валютного курса. В «Монетарном отчете за 1993 год» Банк Норвегии впервые определил ориентиры изменения реального эффективного валютного курса, носящие индикативный характер. Валютный курс обрел характер управляемого параметра, позволяющего сдерживать инфляцию, одновременно с признанием ограниченных возможностей контроля за денежным предложением, которое формируется под воздействием внешних факторов – высоких цен на нефть и низких процентных ставок на мировых рынках.

Характер послекризисной динамики валютного курса все больше напоминал новый «коридор» (фиксированный валютный курс) (рис. 6). Правда, теперь это могло быть отнесено не столько к курсу крона/доллар или крона/немецкая марка, сколько к номинальному эффективному курсу, рассчитываемому по широкому кругу валют. В течение всего постдевальвационного периода начиная с 1993 г. номинальный эффективный курс валют, оцениваемый по более широкому кругу стран – торговых партнеров с включением государств Евросоюза, оставался достаточно постоянным, так что амплитуда колебания котировок относительно доллара, экю (евро), немецкой марки не выходила за пределы ±10%. Номинальный эффективный курс по отношению к корзине валют развитых стран – основных торговых партнеров Норвегии, будучи практически стабильным вплоть до 1998 г., девальвировался вместе с ослаблением доллара в 1999 г. и вновь стабилизировался в 2000 г.

Динамика номинального эффективного курса по трем главным валютам наиболее четко отражала политическую составляющую валютного рынка. До девальвации доллара в середине 2000 г. стабильность курса являлась, скорее, самокорректирующим механизмом в борьбе между монополией покупателя валюты и олигополией продавца. Девальвация доллара и новое ослабление норвежской кроны по отношению к основным мировым валютам привели к тому, что Банк Норвегии начал осуществлять корректировку валютной политики.

Причина перехода к сознательной «валютной привязке» в Норвегии – ослабление доллара на мировых рынках и высокая зависимость ее народного хозяйства от мировой конъюнктуры. В США в условиях двойного дефицита (торгового и государственного бюджета) девальвация доллара являлась неизбежной для подавления отрицательного торгового сальдо. Фактически страны с плавающим курсом взяли на себя часть бремени, связанного с девальвацией доллара. Следует заметить, что такого рода процессы имели место в середине 1980-х годов. Правда, в Германии тогда наблюдался существенный рост экономики. Одновременно обесценение доллара относительно марки имело более существенное значение для выравнивания торгового баланса в США.

В 2000 г. ситуация изменилась. В основном мировой экономический рост базировался на «китайском чуде», однако Банк Китая отказывался укреплять юань. В этих условиях Норвегия, как, впрочем, и другие страны Европы, оказались в неустойчивом положении: по мере укрепления национальных валют постепенно ослаблялась конкурентоспособность их товаров и снижался экономический рост. Поэтому их сопротивление укреплению курса своих национальных валют являлось вполне обоснованным.

Девальвация доллара и отказ Китая от укрепления юаня инициировали повышение цен на сырье. Это положительно сказалось на экспорте Норвегии, который носит преимущественно сырьевой характер. Казалось бы, она получала положительный эффект, возрастающий по мере девальвации доллара. Однако основная проблема Банка Норвегии заключалась не только в стерилизации притока финансового капитала, но и в нейтрализации значительных финансовых потоков от торговых операций. В 2000 г. около 30% избыточного притока валюты было нейтрализовано за счет бюджета.

Рост импорта в этих условиях рассматривался как наименьшее зло, поскольку он способствовал решению проблем избытка валюты и сдерживания инфляции. Банк Норвегии стремился использовать валютную политику для ограничения роста цен на импортную продукцию. Так, цены на импортируемые Норвегией товары с 1989 по 2006 г. оставались стабильными (или уменьшались), что, безусловно, положительно сказывалось на потребителях. Наиболее наглядно этот эффект проявлялся в ценах на импортируемую одежду. С 2000 по 2001 г. цены на них снизились в среднем на 4%, что обеспечило огромное положительное сальдо торгового баланса.

Объективная потребность таких изменений поддерживалась смещением спроса населения по мере роста его доходов в сегмент товаров длительного пользования и эксклюзивных товаров, что ограничивало возможности стимулирования экономического роста за счет «мягкой» денежной политики.

В конце 2000 г. Норвегия, как и многие другие европейские страны, оказалась перед фактом падения экспортных цен, обусловленного чередой кризисов (азиатского и российского), политика поддержания реального валютного курса на постоянном уровне оказалась неэффективной (рис. 7). Банк Норвегии отреагировал на удешевление национальной валюты увеличением процентных ставок, в расчете, что это снизит инфляцию и приблизит реальный валютный курс к равновесному уровню (по паритету покупательной способности – ППС). Снижение произошло, но было вызвано реальным шоком, а именно – ухудшением условий торговли (падением цен на нефть). Увеличение основных процентных ставок только усугубило кризис, ужесточив денежную политику. Банк Норвегии вскоре признал ошибку и снизил процентные ставки (рис. 8).

Между тем распространившаяся в начале 2000-х годов тенденция к либерализации финансового рынка значительно расширила потенциальные возможности влияния Банка Норвегии на инфляционные процессы с помощью современных инструментов денежно-кредитной политики. Исследовав практику развитых стран, отказавшихся от режима стабилизации национальной валюты, руководство Банка Норвегии пришло к выводу, что большинство из них перешло на инфляционное таргетирование. После изучения теоретических условий и предпосылок использования подобного инструмента в Норвегии, а также с учетом накопленного европейского опыта, было принято решение о переходе на гибкое инфляционное таргетирование, о чем Банк Норвегии официально сообщил в марте 2001 г. [8].

Инфляционное таргетирование в Норвегии. В первые годы применения новой стратегии денежно-кредитной политики ее успех предопределили два документа – новая редакция закона о Банке Норвегии от 2001 г. и закон о государственных финансах от 2001 г. Согласно закону о государственных финансах Министерство финансов обязывалось представить широкой общественности убедительные доказательства целесообразности государственных займов. В результате применения этого принципа и на фоне других положений закона начиная с 2001 г. государственный бюджет сводится с профицитом, а объем счета текущих операций платежного баланса за период действия закона увеличивается с 16,1% ВВП по итогам 2001 г. до 17,7% ВВП в 2010 г.

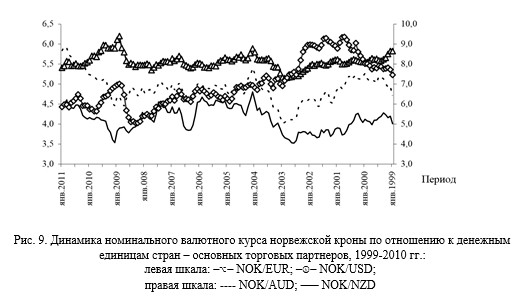

Профицит государственного бюджета и увеличивающийся счет текущих операций платежного баланса исключили мотивы возникновения избыточной эмиссии, направленной на финансирование бюджета, способствовали обеспечению макроэкономической сбалансированности и тем самым оказали значительное влияние на стабилизацию инфляционных ожиданий. Достижению цели по уровню инфляции также способствовало укрепление норвежской кроны по отношению к валютам ведущих торговых партнеров Норвегии (рис. 9).

Кроме того, ценовая стабильность была достигнута без увеличения вариации объемов выпуска. Данный показатель экономики Норвегии имеет более высокие значения, чем в зоне евро и тем более в крупных экономиках, например США. Это связано с тем, что экономика Норвегии существенно зависит от внешней торговли, в частности от сырьевых товаров, а также характеризуется сравнительно низкой степенью диверсификации. За годы инфляционного таргетирования не произошло увеличения вариации объемов производства. Девиация ВВП за 1970-е и 1980-е годы составляла 3,9 и 2,6 проц. п. соответственно, а за 2000-е годы – 2,6 проц. п. Разница между максимальным и минимальным темпом прироста ВВП за десятилетие, составившая за 1980-е и 1990-е годы 8,6 и 6,0 проц. п. соответственно, за 2000-е годы равнялась

4,7 проц. п. Таким образом, за стабилизацию цен методом таргетирования инфляции Норвегии не пришлось платить увеличением вариации выпуска. Несмотря на это в обществе до сих пор обсуждаются идеи переориентации денежно-кредитной политики на обеспечение высоких темпов экономического роста.

В отчетных документах Банка Норвегии отмечено, что экономический рост в долгосрочной перспективе не зависит от факторов, связанных с денежнокредитной политикой[9]. При этом мягкое регулирование может привести к улучшению показателей экономического роста и производительности труда в краткосрочном периоде, однако усилившаяся инфляция обусловит возникновение побочных издержек, которые со временем воспрепятствуют росту факторной производительности труда и макроэкономической сбалансированности.

[9] Денежно-кредитная политика сама по себе не способна обеспечить устойчивый экономический рост в долгосрочной перспективе, она может лишь не препятствовать ему, не допуская избыточного укрепления национальной валюты. При этом существенное ослабление национальной валюты, с одной стороны, не способствует более быстрому экономическому росту, а с другой – имеет и отрицательные последствия, которые могут быть значительными. В случае ухудшения внешних условий импорт будет профинансирован, однако излишки валюты перестанут накапливаться в международных резервах. Но дороговизна импорта невыгодна ни потребителям, ни предприятиям, стремящимся модернизировать производство.

Под макроэкономической сбалансированностью понимается положительное влияние денежно-кредитной политики на поддержание устойчивых темпов экономического роста, невысокий уровень дефицита (профицит) бюджета и платежного баланса и низкий уровень безработицы. По ряду таких важных макроэкономических показателей, как ВВП на душу населения, младенческая смертность, темпы роста базовой инфляции, государственный долг, уровень производительности труда, долгосрочные процентные ставки, счет текущих операций платежного баланса и дефицит государственного бюджета в Норвегии была достигнута более высокая степень сбалансированности, чем в зоне евро и в США (таблица). Вместе с тем Норвегия отстает от США и зоны евро по таким параметрам, как затраты на НИОКР, темпы роста инвестиций в основной капитал, промышленного производства и экспорта.

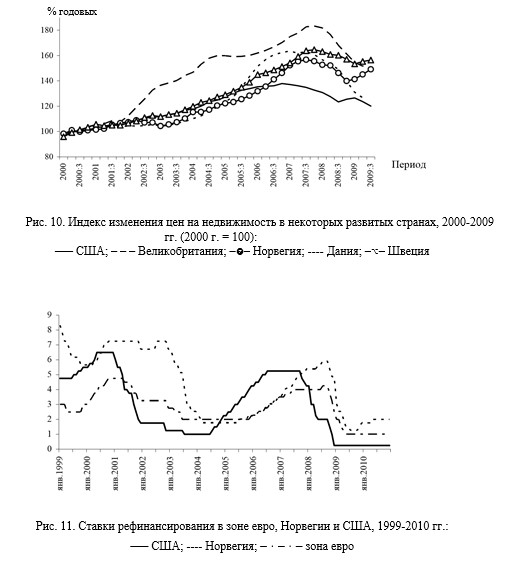

По оценкам норвежских экспертов, основным фактором высокого уровня производительности труда и, следовательно, темпов роста личного потребления в Норвегии в 2001-2010 гг. стала высокая эластичность потребительского спроса, прежде всего, за счет поддержания высокой конъюнктуры на рынке жилья. Несмотря на общее падение стоимости активов на мировых фондовых рынках (начиная с 2008 г.), отрицательно повлиявшее на финансовое положение домашних хозяйств, цены на жилье в Норвегии оставались практически стабильными (рис. 10). В результате инвесторы в поисках более высокой доходности стали переводить свои вложения с рынка акций в ценные бумаги, обращающиеся на рынке жилья. Кроме того, высокие цены на жилье поддерживались такими значимыми факторами, как низкий уровень процентных ставок и повышение уровня занятости. Индикаторы рынка труда рассматриваются как весьма полезные вспомогательные агрегированные показатели, оценивающие давление на экономику со стороны спроса и характеризующие ее циклическое состояние. По оценкам экспертов, на рынке труда Норвегии и государств – членов зоны евро сложились примерно сходные условия, поэтомуспрос на рабочую силу, по всей вероятности, будет оказывать примерно одинаковое давление на уровень заработной платы в обеих экономических зонах.

Таблица 1. Основные макроэкономические показатели в Норвегии, зоне евро и США, 2010 г.*

| Показатель | Норвегия | Зона евро | США |

| ВВП на душу населения (по ППС), в долл. США | 58717 | 30651 | 47186 |

| Младенческая смертность (на 1000 новорожденных) | 3,1 | 4,9 | 6,7 |

| Темпы роста инвестиций в основной капитал | -8,9 | -0,8 | 3,3 |

| Темпы роста реального ВВП | 0,4 | 1,7 | 2,7 |

| Производительность труда (США = 100) | 136 | 84 | 100 |

| Темпы роста производительности труда | 0,4 | 2,2 | 3,3 |

| Темпы роста частного потребления | 2,5 | 0,6 | 1,7 |

| Государственный долг (% ВВП) | 26,1 | 84,3 | 53,1 |

| Бюджетный дефицит (-) / профицит (+) (% ВВП) | 9,9 | -6,3 | -10,5 |

| Счет текущих операций платежного баланса (% ВВП) | 17,7 | -0,6 | -3,2 |

| Долгосрочные процентные ставки | 3,5 | 3,4 | 3,1 |

| Темпы роста экспорта | 5,0 | 17,9 | 21,0 |

| Доля товарооборота (% ВВП) | 38,4 | 41,0 | 15,2 |

| Темпы роста промышленного производства | -5,6 | 7,2 | 5,3 |

| Безработица (% экономически активного населения) | 3,6 | 9,9 | 9,7 |

| Индекс потребительских цен | 2,4 | 1,6 | 1,6 |

| Базовая инфляция | 0,9 | 1,0 | 1,0 |

| Затраты на НИОКР (% ВВП) 1,62 1,77 2,77

______________________________ * Составлено автором по данным Организации экономического сотрудничества и развития (ОЭСР), Евростата, Национального бюро норвежской статистики, Банка Норвегии, Международного валютного фонда и Европейского центрального банка. |

|||

Существенный рост цен на недвижимость приводил к увеличению инфляции двумя путями. Во-первых, цены на недвижимость в Норвегии входят в состав базового индекса потребительских цен, который одновременно подлежит регулированию в рамках гибкого инфляционного таргетирования. Во-вторых, рост цен на недвижимость расширяет возможности домовладельцев привлекать потребительские кредиты, в результате увеличивается совокупный спрос, который в свою очередь создает инфляционное давление.

Аналогичная проблема существовала и в других европейских странах. Изменения в финансовой системе оказали влияние на распространение «пузыря» цен на недвижимость и увеличение задолженности домашних хозяйств. Либерализация торговли во многих странах Европы значительно улучшила доступ к кредитам, в то время как снижение основных процентных ставок и укрепление контроля над европейской инфляцией повысили способность частных домовладельцев обслуживать ипотечные и потребительские кредиты. В Норвегии рассматриваемая проблема имела свои особенности – конъюнктура рынка недвижимости в более сильной степени влияла на финансовое положение домашних хозяйств по сравнению с другими странами. При этом учитывая важную роль рынка недвижимости для поддержания устойчивости норвежской экономики и создания условий для ее конвергенции с зоной евро, предполагалось усилить влияние государства на рыночный спрос и предложение на рынке недвижимости с целью снижения волатильности цен на национальном уровне.

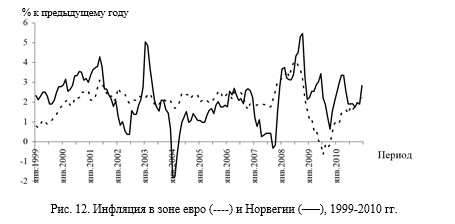

Для снижения инфляционного давления Банк Норвегии на протяжении нескольких лет (с 2004 до середины 2008 г.) повышал ставку рефинансирования, в то время как в других развитых странах с таргетированием инфляции процентные ставки сохранялись на сравнительно более низком уровне (рис. 11). В то же время едва ли возможно регулировать цены на активы с помощью процентной политики, поскольку центральным банкам крайне трудно заранее или даже по прошествии времени выявить отклонение цен на них до уровня, определяемого действием общеэкономических факторов.

В целом большинство экспертов полагают, что новые экономические вызовы, включая непредсказуемые изменения цен на активы, в конечном счете выявляют больше недостатков, чем преимуществ используемой большинством центральных банков стратегии прямого таргетирования инфляции. В частности, известный экономист С. Кинг считает, что наиболее распространенный двухлетний ориентир по инфляции может подорвать способность центральных банков удерживать инфляцию в среднесрочной перспективе. Более того, установление низкого ориентира по инфляции «может само по себе таить чрезмерный риск, способствующий в свою очередь возникновению финансовых пузырей» [9]. По оценкам Банка Норвегии, особенности рынка жилья в стране и тенденции его развития оказывают большое влияние не только на циклическую, но и на структурную конвергенцию с зоной евро.

Влияние инфляции на циклическую конвергенцию проявляется в той степени, в какой темпы роста цен отклоняются от установленного центральным банком ориентира по инфляции, оказывая в свою очередь воздействие на принятие решений в сфере денежно-кредитной политики. Соответственно инфляционные ожидания[10] и уровень долгосрочных процентных ставок являются в обобщенном виде индикаторами эффективности денежно-кредитной и макроэкономической политики.

[10] Сдерживание инфляционных ожиданий способствует уменьшению колебаний процентных ставок, снижению стоимости заимствований для граждан страны, установлению стабильной и конкурентоспособной стоимости капитала для норвежских компаний и устойчивому росту производства и занятости населения. Для принятия экономических решений наибольшее значение имеет реальная процентная ставка (номинальная ставка за вычетом темпов инфляции за соответствующий временной промежуток). Важно отметить, что при стабильных инфляционных ожиданиях (около 2% в год) Банк Норвегии может удерживать низкие реальные процентные ставки даже при временном снижении цен.

С момента начала функционирования зоны евро в 1999 г. темпы инфляции в Норвегии, выраженные индексом потребительских цен были в среднем на 0,75% ниже, чем в зоне евро, а процентные ставки – соответственно выше (рис. 12). Показательно, что в самой зоне, несмотря на единую денежно-кредитную политику, в 2010 г. наблюдались существенные различия в темпах инфляции – от 4,7% в Греции до 1,9% в Германии. Эти расхождения неизбежны вследствие сохраняющихся структурных диспропорций и представляют собой один из ключевых механизмов адаптации национальных экономик к различного рода шоковым воздействиям.

Решения Банка Норвегии реализуются с использованием комплекса инструментов денежно-кредитной политики, позволяющих корректировать объем ликвидности в банковской системе и эффективно управлять краткосрочными процентными ставками. Оптимальные условия для воздействия Банка Норвегии на денежный рынок и на уровень краткосрочных процентных ставок обеспечиваются посредством трансмиссионного механизма денежно-кредитной политики, которому руководство Банка Норвегии изначально придавало исключительно важное значение в поддержании ценовой стабильности в стране в среднесрочной перспективе. Для реализации данного концептуального подхода монетарный орган решил создать всеобъемлющий комплексный механизм денежно-кредитной политики, в рамках которого можно было бы принимать обоснованные решения об адекватных уровнях краткосрочных процентных ставок. Чтобы не реагировать в режиме «пожарной команды» на возникающие специфические ситуации, угрожающие ценовой стабильности в стране, Банк Норвегии разработал долговременную стратегию, основанную на системном подходе к принятию решений в области денежно-кредитной политики. Такой подход способствует нейтрализации инфляционных ожиданий, повышает доверие к политике Банка Норвегии и во многом объясняет отказ монетарного регулятора от использования классических вариантов стратегии таргетирования, включая таргетирование денежной массы в обращении, валютного курса, а также прямое таргетирование инфляции.

Стратегия денежно-кредитной политики Банка Норвегии предусматривает использование для оценки уровня инфляции индекса потребительских цен за исключением цен на энергоносители (базовая инфляция), который превышает индекс потребительских цен в среднем на 0,5%. Это обусловлено различиями в методологии составления двух индексов по набору и способам взвешивания цен на включенные в индексы товары и услуги. В целях оптимизации инструментария денежнокредитной политики и повышения эффективности макроэкономической политики норвежское правительство рекомендовало Банку Норвегии оценивать инфляцию на основе используемого Европейским центральным банком (ЕЦБ) гармонизированного индекса потребительских цен. Предполагается, что эта мера позволит повысить качество целевого ориентира по инфляции Банка Норвегии и сблизит инфляционные ожидания в Норвегии и зоне евро.

Операционный механизм денежно-кредитной политики Банка Норвегии. Основное место в операционном механизме денежно-кредитной политики центральных банков, включая Банк Норвегии, занимают операции на открытом рынке с целью оказания прямого воздействия на ликвидность денежного рынка через ставку межбанковского рынка «овернайт». В Норвегии (как и в Японии) эта ставка называется call money rate (ставка до востребования), а в зоне евро – ставкой по операциям ЕЦБ.

Банк Норвегии, учитывая активную роль межбанковской процентной ставки как одного из важнейших каналов передачи экономике решений денежно-кредитной политики, официально формулирует целевую установку уровня этой ставки, поэтому ставка денежного рынка получила название целевой. Монетарный регулятор руководит операциями на открытом рынке таким образом, чтобы их результаты соответствовали определенной целевой установке на ставку «овернайт» по федеральным фондам. После заседаний Совета директоров Банк Норвегии незамедлительно объявляет о том, имело ли место отклонение реально сложившейся процентной ставки от целевой.

Процентная политика Банка Норвегии является более сбалансированной, чем политика ЕЦБ и ФРС США. С 2001 по 2010 г. Банк изменяет процентные ставки в среднем раз в 4,8 мес. В зоне евро и США за тот же период произошло в среднем 15 изменений ставки ЕЦБ и ФРС. Существенные различия в частоте изменений процентных ставок Банка Норвегии, ФРС США и ЕЦБ объясняется большей подверженностью экономики Норвегии ценовой стабильности в народном хозяйстве, чем в странах зоны евро и США.

Банк Норвегии проводит операции на открытом рынке ежедневно по системе американского аукциона (с использованием множественных цен) с казначейскими векселями, долговыми облигациями правительственных агентств и предприятий, пользующихся поддержкой правительства. Основная форма проведения операций с этими видами ценных бумаг для временного пополнения резервных средств банков – сделки РЕПО на срок от одних суток до трех месяцев, причем наиболее распространены соглашения сроком на сутки и на неделю. Среднедневной объем операций РЕПО составляет примерно 600 млрд. норвежских крон.

Стабилизационная политика. На протяжении многих лет Норвегия пребывает в состоянии внешнего положительного шока (положительного сальдо торгового баланса), когда дополнительные доходы от экспорта создают угрозу наступления так называемой «голландской болезни». Прогрессирование этого феномена в последние годы связано преимущественно с процессами глобализации и либерализации мировой торговли, породившими тот фундаментальный блок проблем, с которым борются в настоящее время не только государства – экспортеры сырьевых товаров, но и развитые страны. За последние 15-20 лет произошла коренная перестройка мирового хозяйства, рост межстрановых потоков товаров, услуг и капиталов значительно опередил рост мирового валового производства.

Процессы либерализации финансовой системы резко увеличили открытость каждой страны к внешним экономическим потрясениям, причем для одних такие шоки оказались положительными, для других – отрицательными. Иными словами, высокая зависимость норвежской экономики от сырьевого сектора представляет собой серьезный потенциальный источник неопределенности. Как следствие повышается возможность рисков нестабильности в финансовой сфере в случае резкого увеличения цен на энергоносители. В подобных условиях у денежных властей возникает дилемма: контролировать номинальный валютный курс посредством интервенций, либо не допускать его укрепления с помощью финансового резерва. Норвегия избрала второй путь. Так, с 1990 г. она перешла к использованию сложного, но в то же время эффективного инструмента – Государственного нефтяного фонда (первые отчисления были сделаны лишь в 1996 г.). В 2004 г. он слился с Экологическим фондом, а в 2005 г. было принято решение о его преобразовании в Государственный пенсионный фонд Норвегии (с 2006 г.).

Добыча нефти и газа является самым крупным сегментом норвежской экономики: третье место в мире по экспорту нефти и газа (после Саудовской Аравии и России) и седьмое по экспорту газа. В 2009 г. Норвегия обеспечивала потребности Западной Европы в природном газе на 14%, а в сырой нефти – на 20%. По объему создаваемой продукции норвежский ТЭК в 2 раза превышает обрабатывающую промышленность, а ее доля в норвежском импорте в 2007 г. составила 63,5% (к 2008 г. она снизилась до 47%, однако в 2011 г. несколько увеличилась из-за роста цен).

Норвежская система управления топливными ресурсами отличается инновационным характером и активной ролью государства, которая основана на государственной собственности и соответствующих инструментах регулирования. Именно государственные компании начали впервые в конце 1960-х годов поиск нефтегазовых месторождений, а в начале 1970-х годов – их разработку. На протяжении последних тридцати с лишним лет государство сохраняет контроль над топливными ресурсами страны. Наряду с государственными компаниями по добыче и разведке нефти и газа оно использует следующие инструменты для контроля над топливными ресурсами: налоги и сборы, лицензионную систему, выделение государственной доли в каждом месторождении, а также разработку законодательства, которое определяет направления и формы регулирования норвежского ТЭК.

Государство владеет большинством акций крупнейшей норвежской нефте- и газодобывающей компании «Статойл» (70,9%), а также значительной частью капитала второй по значению компании «Норшк Гидро» (43,8%). «Статойл» производит 60% нефти и газа, добываемых в Норвегии, число занятых в ней достигает 23,9 тыс. чел., ее оборот превысил 300 млрд. крон, ее деятельность развернута в 29 странах мира. Она располагает самой крупной в мире системой подводных трубопроводов, является одним из крупнейших морских перевозчиков углеводородного топлива, осуществляет глубоководное бурение (на глубину 2750 м), обладает сетью автозаправочных станций в скандинавских странах, Ирландии, России, Прибалтике, Польше, заводами по сжижению газа и нефтеперерабатывающими заводами, нефтяными терминалами и т.д.

Исторически развитие государственной собственности в Норвегии связано с индустриализацией страны, созданием необходимой инфраструктуры и оказанием социально значимых услуг (почта, железные дороги, торговля лекарствами, алкогольной продукцией, жилищное строительство), а также с передачей в руки государства немецких активов после Второй мировой войны. Государство сохраняет ведущие позиции во многих областях. Производство и распределение электроэнергии по большей части остаются в руках центрального правительства или муниципалитетов. Сохраняется государственная монополия на розничную торговлю алкогольной продукцией. В настоящее время Норвегия по размерам государственной собственности опережает Россию: 17,43% по сравнению с 8,06% доходной части бюджета приходятся на доходы от государственных компаний и другой государственной собственности.

Государство участвует в эксплуатации абсолютно всех месторождений на норвежском континентальном шельфе напрямую: через государственные компании, выделение государственной доли, выдачу лицензий, разрешающих деятельность других, негосударственных компаний на поиск и добычу углеводородов, приобретая таким образом долю в их доходах от добываемого ими топлива.

Государство проводит в ТЭК особую налоговую политику, оно устанавливает налоги на нефте- и газодобывающие компании по повышенной ставке, а также специальные сборы. Помимо обычного корпоративного налога на прибыли в пределах 28% введен дополнительный специальный, 50-процентный налог в пользу государства изымается 78% прибылей топливодобывающих компаний.

Нефтяные доходы как объект управления. Норвежская система управления финансовыми ресурсами используется для обеспечения стабильности валютной политики, государственного бюджета и поддержания сложившейся системы социальной защиты населения. Главной гарантией устойчивости государственных финансов и реального валютного курса норвежской кроны является Государственный пенсионный фонд (далее – Пенсионный фонд). Он образован в 2006 г. и за прошедший период с момента первых отчислений в нем накоплено 3084 млрд. норвежских крон, что сопоставимо по размеру с ВВП страны. Это составляет 39 870 долл. в расчете на каждого жителя страны. Фонд выполняет роль финансового буфера, обеспечивающего свободу маневра при проведении экономической политики, например, в случаях падения мировых цен на нефть или обоснованного увеличения государственных расходов. Долгосрочной целью является превращение Норвегии в государство-рантье (как Швейцария или Лихтенштейн) путем приобретения постоянного рентного дохода, с тем, чтобы компенсировать последующим поколениям норвежских граждан сокращение доходов от нефти, которое может быть вызвано истощением нефтяных запасов.

Средства Пенсионного фонда образуются за счет отчисления в него части средств, которые получает норвежское государство вследствие всех применения им инструментов участия в доходах нефте- и газодобывающей промышленности и превышения реальных цен над прогнозируемыми. Фонд служит также финансовым буфером на случаи сокращения цен на топливо или снижения экономической активности на материковой части Норвегии, его средства также могут быть использованы для решения экономических проблем, возникновение которых возможно из-за старения населения.

Официально провозглашенная цель фонда – обеспечить будущим поколениям норвежцев преимущества, связанные с нынешними нефтяными богатствами страны. Поэтому его называют также фондом поколений. Норвежцы считают, что они не имеют права израсходовать все доходы от нефти, которая принадлежит всем гражданам Норвегии и сегодня, и в будущем.

В ноябре 2007 г. был принят Этический кодекс политики инвестирования Пенсионного фонда, включающий три компонента: ориентацию на документы ООН и ОЭСР относительно принципов корпоративного управления и выработанных ОЭСР направлений долгосрочного финансирования многонациональных предприятий; мониторинг осуществленных инвестиций, чтобы обнаруживать такие компании, которые осуществляют деятельность, противоречащую основным гуманитарным принципам (например, производство вооружений, применяемых в военных целях); исключение из списка возможного инвестирования таких компаний, которые систематически нарушают права человека, причиняют большой вред окружающей среде и т.д. Иллюстрацией того, как применяется этот кодекс, может служить решение, принятое руководством фонда в 2011 г. о продаже акций трех американских компаний (Textron Systems Corporation, Alliant Techsystems, General Dynamics Advanced Systems), которые, как оказалось, участвуют в производстве противопехотных мин, в то время как Норвегия ратифицировала Оттавскую Конвенцию об их запрещении.

Доход, полученный на инвестиции Пенсионного фонда в 2009 г., составил 8,9% (по корзине валют, что соответствует доходности 3,8% в норвежских кронах), по акциям – 13%, облигациям – 6,1, экологическому портфелю – 8,7%. Наиболее высокая доходность портфеля инвестиций фонда (12,6%) была достигнута в 2007 г., но в 2008 и 2009 гг. отмечался убыток. Для сравнения: доходность вложений Нефтяного фонда в среднем составляет 5,8% в расчете по корзине валют, после вычета управленческих расходов – 4%.

Банк Норвегии управляет 78% капитала фонда, остальной передается в управление иностранным финансовым институтам. Распределение инвестиций определяется задачей рассредоточения рисков и сведéния их до минимума при максимально высокой доходности. Предполагается, что доля фонда в капитале иностранной компании, акции которой приобретаются, не должна превышать 1%, а количество приобретаемых акций быть пропорциональным ее доле на фондовом рынке соответствующей страны. Среди компаний, акциями которых владеет Нефтяной фонд, фигурируют всемирно известные и высоконадежные компании. Всего ценные бумаги покупаются в 27-ми странах и включают в себя акции более чем 2 тыс. компаний. Предпочтение отдается телекоммуникациям, добыче углеводородного топлива, нефтехимии, а также производству оборудования для этих отраслей.

Примечательно, что Норвегия вкладывает часть средств Пенсионного фонда в развитие национального производства, поэтому он поделен на две части: Пенсионный фонд – глобальный и Пенсионный фонд – Норвегия. Если первый инвестирует свои средства за рубежом, то второй – внутри страны. Например, по данным Минфина Норвегии, в 2010 г. внутри страны было инвестировано 191,3 млрд. крон: в том числе 112,3 млрд. было помещено в государственные облигации; 28,5 млрд. – в частные и муниципальные облигации; 50,6 млрд. – в акции (из них 41,9 млрд. – в акции норвежских компаний). Были приобретены акции 40 норвежских компаний и 31 – Дании, Финляндии и Швеции. Инвестиционная стратегия фонда допускает вложение части средств в акции компаний других североевропейских стран, поскольку экономическая интеграция в этих странах достигла более высокой степени развития, чем в рамках ЕС.

В 2010 г. доход по норвежским инвестициям Пенсионного фонда составил 9% (в 2004 г. – 10,6%), а в среднем за период с 2001 по 2010 г. – 8,2% в год, т.е. вдвое выше дохода фонда от вложений в иностранные ценные бумаги.

Таким образом, в экономику Норвегии в 2009 г. было вложено около 1/10 части средств Государственного пенсионного фонда, что по отношению к ВВП страны больше, чем у Резервного фонда России, чьи вложения составляют 6,8% ВВП. Такая политика норвежского фонда не привела к усилению инфляции, чем постоянно пугают противники такого использования средств стабилизационного фонда в России. Более того, внутренние инвестиции оказались эффективнее, чем инвестиции в иностранные ценные бумаги. Поэтому в Норвегии было принято решение увеличить на 10 млрд. крон вложения в промышленность. При этом вложения 9/10 средств норвежского фонда за рубежом имеет убедительное экономическое обоснование: возможности использования инвестиционных ресурсов внутри страны ограничены как размером территории, так и численностью населения; в течение многих лет сохраняется низкая процентная ставка по кредитам, что свидетельствует о насыщенности внутреннего рынка капиталов, и следовательно, об экономической обоснованности их вывоза.

Суммируя сказанное, следует признать: нефтяной бум, который может носить кратковременный характер, можно превращать в длительный инновационный подъем экономики страны, что наглядно показывает опыт Норвегии.

Однако наряду с достижениями имеются проблемы. Наибольшая из них заключается в том, что высокие экспортные доходы от реализации топлива или сырья, обеспечивая стабильность или даже укрепление курса национальной валюты, ведут к перераспределению финансовых средств между отраслями народного хозяйства не в обрабатывающую промышленность и наукоемкие отрасли, а в добывающую промышленность, что в конечном счете консервирует узкую экспортную специализацию, не выгодную в долгосрочной перспективе и препятствующую комплексному развитию экономики. Кроме того, возможно удорожание национальной денежной единицы относительно мировых валют, что приведет к относительному сокращению конкурентоспособности продукции обрабатывающей промышленности страны и будет содействовать консервации топливно-сырьевой специализации.

* * *

Учитывая объективные закономерности, лежащие в основе поддержания макроэкономической сбалансированности, следует отметить, что изучение норвежского опыта политики по регулированию денежно-кредитной сферы имеет практическое значение для РФ.

В России, в отличие от Норвегии, несмотря на определенные положительные результаты политики Центрального банка РФ в финансовой сфере, все еще сохраняются относительно высокие темпы роста цен, которые препятствуют инвестиционной и производственной активности в стране. В этой связи необходимо подчеркнуть актуальность предложений зарубежных и российских экономистов: в странах с высоким уровнем инфляции целесообразно устанавливать ориентиры по ее снижению до приемлемого уровня. Однако в условиях переходной экономики такие ориентиры должны носить среднесрочный характер. Согласно проведенному МВФ обследованию 40 стран, поставивших перед собой задачу добиться существенного снижения темпов инфляции, только 18 реализуют стратегию ее таргетирования. Однако переход к этой стратегии происходил в них лишь после того, как уровень инфляции устанавливался ниже 10% [10-13].

Опыт Норвегии показывает, что в условиях новых экономических вызовов едва ли целесообразно ставить амбициозные задачи по форсированному снижению темпов инфляции, если в стране накапливаются существенные макроэкономические диспропорции и перекосы в финансовой сфере. Проблема ликвидации диспропорций особенно актуальна для России, где сохраняется значительное межрегиональное неравенство в условиях экономической деятельности (в частности, существенные расхождения между различными регионами страны в уровне производства валового продукта и доходов на душу населения).

Относительно высокие темпы инфляции в стране при общей тенденции к их снижению (рис. 13) – вынужденная реакция рынка на сохраняющуюся межрегиональную неоднородность финансово-экономических структур [14]. Проблема регулирования инфляции в российских условиях осложняется тем, что несмотря на повышение с 28 февраля 2011 г. ставки рефинансирования Банка России с 7,75 до 8% годовых, она по-прежнему не оказывает реального воздействия на ликвидность межбанковского рынка и не является действенным инструментом антиинфляционной политики. Это во многом обусловлено проводимой Банком России политикой управляемого, а не свободного плавания курса рубля с целью нейтрализации симптомов так называемой «голландской болезни», связанной с чрезмерной зависимостью экономики страны от значительных объемов экспортной выручки, поступающей от продажи энергоносителей. Интервенции Банка России на валютном рынке позволяют сдерживать реальное укрепление рубля по отношению к корзине ведущих мировых валют. Управление валютным курсом рубля с помощью рыночных инструментов является вынужденной мерой, которая не позволяет ставке рефинансирования играть заметную роль в кредитовании экономики и регулировании инфляции.

Вполне очевидно, что взвешенная денежно-кредитная политика Банка России должна сохранять свою приоритетную антиинфляционную направленность, однако ее эффективность во многом зависит от более тесной координации с налоговобюджетным, структурным, региональным и другими направлениями экономической политики. В конечном счете практическое значение имеет системный подход к регулированию инфляции, предполагающий решение проблемы обеспечения ценовой стабильности с позиций поддержания общего макроэкономического равновесия в стране.

Литература

- Bernanke B., Laubach T., Mishkin F., Posen A. Inflation Targeting: Lessons from the International Experience. Princeton: Princeton University Press, 1999.

- Фридман М. Основы монетаризма / Под науч. ред. Д.А. Козлова. М.: ТЕИС, 2002.

- Mahadeva L., Stern G. Monetary Policy Frameworks in a Global Context. Ln.: Routledge, 2000.

- Green J. Inflation Targeting: Theory and Policy Implications // IMF Working Paper. 1996. WP/96/95.

- Frankel J. Peg the Export Price Index: A Proposed Monetary Regime for Small Countries // Journal of Policy Modeling. 2005. № 27.

- Svensson L. Comments on Jeffrey Frankel. Commodity Prices and Monetary Policy // NBER Conference on Asset Pricesnand Monetary Policy. 2006.

- Historical Monetary Statistics for Norway 1819–2003 / Eitrheim Ø., Klovland J., Qvigstad J. (eds.). Norges Banks Occasional Papers No 35. Oslo. 2004.

- Soikkeli J. The Inflation Targeting Framework in Norway // IMF Working Paper. 2002. WP/02/184.

- Central Banking, 2005, No 2.

- Сапир Ж. Каким должен быть уровень инфляции? (О значении давних дискуссий для определения сегодняшней стратегии России) // Проблемы прогнозирования. 2006. № 3.

- Говтвань О. Дж. Перспективы развития российской финансовой системы // Проблемы прогнозирования. 2004. № 2.

- Говтвань О. Дж. Финансирование инвестиций, инфляция, риски и стабилизация // Проблемы прогнозирования. 2006. № 6.

- Ивантер В.В. Актуальные проблемы развития России // Проблемы прогнозирования. 2006. № 6.

- Меньшиков С. Анатомия российского капитализма. М.: Международные отношения, 2004.