В статье рассматриваются проблемы государственных долгов крупнейших стран мира. Особое внимание уделяется США – стране, от которой зависит устойчивость не только мировой финансовой системы, но и глобальной экономики.

Меры центральных правительств по сдерживанию негативных последствий финансово-экономического кризиса демпфировали финансовую систему и смягчили его воздействие на экономическую конъюнктуру. Правительства и центральные банки приняли ряд агрессивных и скоординированных мер по стабилизации финансовой системы, «накачав» ее ликвидностью. Правительства увеличили дефицит своих бюджетов путем ослабления налоговой нагрузки на компании и домохозяйства, повысив при этом социальные обязательства. Финансовую систему и экономику удалось спасти от коллапса, но это привело к росту государственных долгов до опасных значений, при которых обслуживание долга может стать затруднительным, вызывая проблемы в размещении государственных облигаций с ростом ставок по ним.

После резкого спада объема мирового ВВП в 2009 г. экономика смогла восстановиться в 2010 г. и продолжала расти в 2011 г., хотя значительно медленными темпами. Однако по регионам темпы роста существенно различаются. В 2010 г. темпы роста ВВП составили: в странах с развитой экономикой 2,7% (-0,4% относительно уровня конца 2007 г.); в развивающихся странах – 7,1% (16,4% за три года), а в странах бывшего СССР – 4,7% (к уровню 2007 г. – 2,3%). Пока экономика развитых стран не достигла докризисного уровня, несмотря на мощное монетарное и фискальное стимулирование. Это, в частности, стало следствием проникновения финансовой сферы в структуру экономики, перекредитованности и избыточной нормы докризисного потребления со стороны домохозяйств.

Однако следует отметить, что темпы роста ВВП за первую половину 2011 г. существенно замедлились. Например, экономика Японии находится в рецессии: если в первом квартале года ВВП Японии снизился на 0,7%, то во втором квартале – на 0,9% по отношению к аналогичному прошлому периоду. Рост экономики Германии в годовом исчислении замедлился ко второму кварталу с 4,5 до 2,8%, а в квартальном исчислении составил лишь 0,1%. Сходная ситуация во Франции, где экономика растет всего на 1,6% и только в годовом исчислении. Италия близка к рецессии, годовой рост ее ВВП находится на отметке +0,8%. Крайне низки годовые темпы роста в Великобритании (0,7%), в США их рост составляет всего 1,4% в годовом исчислении, а в квартальном исчислении наблюдается очевидное замедление (табл. 1) [1-3].

Положительная динамика ВВП в 2010 г. во многом была обусловлена эффектом низкой базы – экономики многих стран в начале 2009 г. не превышали свои многолетние минимумы – а также оживлением деловой активности, пополнением товарно-материальных запасов и результативностью мер правительств по субсидированию домохозяйств и компаний. Однако квартальные темпы роста низкие, безработица – все еще высокая, долговая нагрузка – чрезмерная, что ограничивает кредитное расширение. Именно кредитная экспансия в последние два десятилетия выступала в качестве основного драйвера роста экономики развитых стран.

Таблица 1 Динамика ВВП по основным странам мира, 2010-2011 гг., %

| Страна | Квартальные темпы роста | Годовые темпы роста | ||||||

| 2010 г. | 2011 г. | 2010 г. | 2011 г. | |||||

| III кв. | IV кв. | I кв. | II кв. | III кв. | IV кв. | I кв. | II кв. | |

| Еврозона | 0,4 | 0,3 | 0,8 | 0,2 | 2 | 2 | 2,5 | 1,7 |

| США | 0,6 | 0,6 | 0,1 | 0,25 | 3,5 | 3,1 | 2,2 | 1,4 |

| Япония | 1 | -0,6 | -0,9 | -0,3 | 4,8 | 2,5 | -0,7 | -0,9 |

| Великобритания | 0,6 | -0,5 | 0,5 | 0,2 | 2,5 | 1,5 | 1,6 | 0,7 |

| Германия | 0,8 | 0,5 | 1,3 | 0,1 | 4 | 3,8 | 4,6 | 2,8 |

| Франция | 0,4 | 0,3 | 0,9 | 0 | 1,6 | 1,4 | 2,1 | 1,6 |

| Италия | 0,3 | 0,1 | 0,1 | 0,3 | 1,4 | 1,5 | 1 | 0,8 |

| Ирландия | 0,3 | -1,4 | 1,3 | 0,1 | 0 | 0 | -0,5 | |

| Греция | -1,6 | -2,8 | 0,2 | -4,1 | -7,4 | -5,5 | -6,5 | |

| Испания | 0 | 0,2 | 0,3 | 0,2 | 0,2 | 0,6 | 0,8 | 0,7 |

| Португалия | 0,3 | -0,6 | -0,6 | 0 | 1,2 | 1 | -0,6 | -0,9 |

| Австрия | 1,2 | 1 | 0,8 | 1 | 2,8 | 3,3 | 3,9 | 4,1 |

Еще одним фактором, который ограничивает рост экономики в Европе, является напряженность в связи с долговым кризисом стран PIIGS, что вынуждает правительства сокращать либо ограничивать рост расходов. Об этом официально заявили правительства Греции, Ирландии, Португалии. Кроме того, Испания, Италия, Франция и Германия собираются урезать часть расходов уже в ближайшей перспективе. В данном случае в условиях нестабильной финансово-экономической конъюнктуры эти меры приводят к падению спроса, снижению деловой активности, росту напряженности и неопределенности, вынуждая население сокращать расходы, а компании ограничивать свои инвестиции. Меры правительств по устранению фискальных дисбалансов и долговой перегрузки могут стать ограничивающим фактором роста экономики на средне- и долгосрочную перспективу.

В табл. 2 [4] приведена динамика номинального ВВП крупнейших экономик мира, обеспечивающих более 75% мирового ВВП.

Таблица 2 Динамика ВВП крупнейших стран мира в текущих ценах, выраженных в долларах по среднегодовому курсу на соответствующий период

| Страна | |||||||||||

| США | 9951 | 11142 | 11868 | 12638 | 13399 | 14062 | 14369 | 14119 | 14660 | 2,0 | 47,3 |

| Китай | 1198 | 1641 | 1932 | 2257 | 2713 | 3494 | 4520 | 4985 | 5745 | 27,1 | 379,4 |

| Япония | 4667 | 4229 | 4606 | 4552 | 4363 | 4378 | 4887 | 5069 | 5391 | 10,3 | 15,5 |

| Германия | 1906 | 2447 | 2749 | 2793 | 2921 | 3334 | 3652 | 3339 | 3306 | -9,5 | 73,5 |

| Франция | 1333 | 1804 | 2061 | 2148 | 2270 | 2599 | 2865 | 2656 | 2555 | -10,8 | 91,7 |

| Великобритания | 1481 | 1863 | 2204 | 2283 | 2448 | 2812 | 2679 | 2179 | 2259 | -15,7 | 52,6 |

| Италия | 1101 | 1510 | 1730 | 1781 | 1865 | 2119 | 2307 | 2118 | 2037 | -11,7 | 85,1 |

| Бразилия | 642 | 556 | 666 | 890 | 1093 | 1366 | 1636 | 1574 | 2024 | 23,7 | 215,0 |

| Канада | 725 | 866 | 992 | 1134 | 1279 | 1424 | 1499 | 1336 | 1564 | 4,3 | 115,7 |

| Россия | 260 | 430 | 591 | 764 | 990 | 1300 | 1667 | 1232 | 1477 | -11,4 | 468,7 |

| Индия | 480 | 595 | 690 | 810 | 908 | 1152 | 1261 | 1237 | 1430 | 13,4 | 198,0 |

| Испания | 582 | 885 | 1046 | 1132 | 1236 | 1444 | 1601 | 1468 | 1375 | -14,2 | 136,1 |

| Австралия | 401 | 543 | 659 | 738 | 784 | 952 | 1058 | 994 | 1220 | 15,3 | 204,3 |

| Итого | 24728 | 28512 | 31792 | 33920 | 36269 | 40435 | 44001 | 42306 | 45042 | 2,4 | 82,2 |

Наибольший рост ВВП обеспечил Китай, экономика которого за три года увечилась на 2,25 трлн. долл. На втором месте Япония – увеличение на 1 трлн. долл., что стало возможным благодаря сильному укреплению иены. Так, в 2007 г. курс доллара по отношению к иене колебался от 112 до 120, в то время как в 2010 г. он находился в диапазоне 80-90, т.е. укрепление составило более 25%. Номинальный ВВП Японии за этот период снизился на 38 трлн. иен. Сильное падение номинального ВВП Великобритании произошло из-за падения курса фунта к доллару с 1,9-2,0 в 2007 г. до 1,5-1,6 в 2010 г. В США ВВП за это время возрос скромно: на 560-570 млрд. долл. Наиболее успешно пережили кризис страны БРИК. Их суммарный ВВП за три года увеличился на 3,36 трлн. долл., в то время как суммарный ВВП всех крупнейших экономик мира – на 4,57 трлн. долл. Иными словами, страны БРИК обеспечили около 74% совокупного роста ВВП 13-ти стран мира за последние три года, тогда как доля БРИК в общем ВВП этих 13-ти стран составляет всего 23%!

Тем не менее в США продолжается мощное субсидирование экономики – до 10% ВВП на протяжении уже двух лет – и, согласно планам Конгресса, оно продолжится, по крайней мере, до конца 2012 г. С поддержкой Федеральной резервной системы по монетизации долга это приводит к благоприятному, но краткосрочному эффекту в экономике. Однако сектор жилой и коммерческой недвижимости пребывает в крайне тяжелом состоянии. Уровень строительства и продаж новых домов (в пересчете на 1000 населения) за 50 лет (с начала ведения статистики) минимален. Цены на недвижимость снижаются, причем во многих регионах – Майами, Лас Вегас и др. – превышают 60% максимальных значений.

Снижение цен на недвижимость приводит к сокращению материальных активов домохозяйств, которые составляют около 32% [5] всех активов домохозяйств, однако на долю бедного населения и среднего класса материальных активов приходится более 80%. Таким образом, фактор падения цен на недвижимость существенно более важен, чем номинальный рост финансовых рынков. Расходы на строительство стремительно сокращаются по сей день, в номинальном выражении достигая уровней начала 2000-х годов, а в реальном выражении уровней начала 1990-х годов, при этом отношение расходов на строительство к ВВП находится на историческом минимуме. Строительство имеет мультипликативный эффект, поэтому катастрофический застой в недвижимости порождает проблемы в других отраслях, например, в производствах строительных материалов и оборудования, сантехники, мебели, бытовой техники, аппаратуры, отделочных материалов, коммуникаций и т.д.

Показатели безработицы в США находятся на 25-летнем максимуме. Хотя в конце 2010 г. наблюдалось их некоторое улучшение, в первой половине 2011 г. безработица стабильно сохранялась на уровне 9,1% [6]. При этом следует принять во внимание, что статистика не считает безработными тех, кто не нашел работы в течение 6 мес. или не пытается ее найти. Иными словами, неофициальная безработица может оцениваться примерно в 20%. Структура безработицы является наихудшей, если средняя продолжительность пребывания в статусе безработного достигает 40 недель (своего рода – антирекорд), а численность тех, кто не имеет работы более полугода, превышает 40% всего числа безработных. В подобной ситуации происходит потеря работниками квалификации и снижение их потенциальных доходов, что в дальнейшем негативно скажется на потребительском спросе. Кроме того, рост количества рабочих мест, даже не перекрывает роста численности населения. Чтобы занятость в течение пяти лет достигла уровня середины 2007 г., необходим ежемесячный рост количества рабочих мест не менее, чем на 250-270 тыс., что, по нашим расчетам, в 2,5 раза меньше средних темпов их прироста за последние три года.

Уровень инфляционного давления повышается в большей степени за счет инфляции издержек, а не инфляции спроса. Повышение цен на сырьевые товары приводит к тому, что возрастают до критических значений издержки предприятий, работающих с низкой маржой и высокой долей сырья в розничной цене продукции. В борьбе с негативными последствиями роста цен компании вынуждены повышать отпускные цены, что приводит к перманентному развертыванию роста потребительских цен, сильно ударяя по балансу наименее благополучных домохозяйств, где доля расходов на товары первой необходимости может превышать 60-70% всех доходов. В данном аспекте инфляция порождает рост числа бедных, усугубляя экономическую обстановку. Если повышение цен в силу различных обстоятельств невозможно, то для борьбы с инфляцией издержек компании вынуждены сокращать персонал, что в конечном счете поддерживает высокий уровень безработицы.

Ценой восстановления экономики, которое можно наблюдать в США и во всем мире, является агрессивное наращивание государственных долгов: именно оно поддерживает благоприятную экономическую конъюнктуру и порождает рост ВВП. Попробуем оценить степень фискального и монетарного стимулирования для оценки дисбалансов и долгосрочных уязвимостей.

Для поддержания устойчивости экономики и борьбы с финансовоэкономическим кризисом США потребовалось в период 2007-2010 гг. увеличить государственный долг на 4,6 трлн. долл. Государственные долги стран ЕС за эти годы возросли на 2,4 трлн. евро: в том числе Германии – 326 млрд. евро, Франции – 436, Италии – 244, Испании – 286 млрд. евро [7], Великобритании – более, чем на 430 млрд. евро. Кроме того, Канада увеличила государственный долг на 330 млрд. канад. долл., а Австралия на 192 млрд. австрал. долл. (табл. 3) [4].

Активная «поддержка» исходила со стороны азиатских экономик. Например, Китай увеличил государственный долг на 2,2 трлн. юаней, обязательства Японии возросли на 110,4 трлн. иен (центрального правительства на 81 трлн. иен), Индии на 17,2 трлн. рупий. Что касается остальных членов БРИК, то менее активно росли долги России по сравнению с развитыми странами, однако государственный долг (внутренний, внешний и субъектов РФ) увеличился на 2,1 трлн. руб. Долг Бразилии увеличился на 674 млрд. реалов. Таким образом, в пересчете на доллары совокупная помощь 13-ти вышеперечисленных крупнейших государств превышает 12,5 трлн. долл. – причем это очень грубая оценка, так как правительства производили заимствования при разных валютных курсах, в разных валютах.

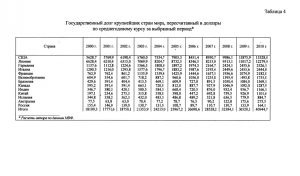

Для сопоставления государственных долгов ведущих стран мира следует их значения в национальной валюте пересчитать на основе среднегодовых валютных курсов в доллары США (табл. 4) [4].

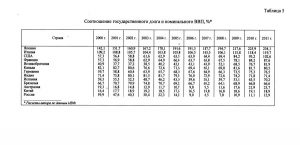

По соотношению государственного долга и ВВП наибольшие показатели имеют Япония (более 220% ВВП), Италия (118%) и США, долг последних за три года возрос с 65 до 93% ВВП (табл. 5). Среди развивающихся стран наибольший долг имеют Индия (71,8%) и Бразилия (66,8%). Однако примечательно, что во время кризиса долг рос меньшими темпами, чем номинальный ВВП. Это привело к тому, что отношение долга к ВВП снизилось по сравнению с 2002-2004 гг. У Китая и России отношение государственного долга к ВВП наименьшее не только по сравнению с развивающимися, но и с развитыми странами.

Чистый государственный долг (обязательства правительства и муниципалитетов за вычетом активов) приведен в табл. 6 [4]. Самый высокий долг у Японии (120,7%), далее следуют Италия (около 100%), США и Великобритания (примерно 66%).

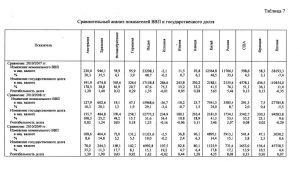

Для оценки эффективности стимулирующих мер рассмотрим рентабельность долга, т.е. какой рост государственного долга потребуется для роста ВВП страны, или насколько увеличится ВВП после прироста долга на 1 долл. За основу расчетов примем ВВП в текущих ценах в национальной валюте и государственный долг в национальной валюте.

Таблица 6 Отношение чистого государственного долга к ВВП, %*

| Страна | ||||||||||||

| Япония | 60,4 | 66,3 | 72,6 | 76,5 | 82,7 | 84,6 | 84,3 | 81,5 | 94,9 | 111,6 | 120,7 | 129,5 |

| Италия | 93,7 | 93,0 | 89,7 | 88,8 | 88,3 | 89,2 | 89,7 | 87,2 | 89,0 | 96,8 | 99,0 | 100,1 |

| Франция | 47,7 | 48,2 | 49,1 | 53,2 | 55,2 | 56,7 | 53,9 | 54,1 | 57,8 | 68,4 | 74,5 | 77,9 |

| Великобритания | 33,6 | 32,2 | 32,0 | 33,7 | 35,5 | 37,3 | 38,0 | 38,2 | 45,6 | 61,0 | 68,8 | 74,0 |

| США | 35,5 | 34,8 | 37,4 | 40,7 | 42,2 | 42,6 | 41,9 | 42,4 | 47,6 | 58,8 | 65,8 | 72,7 |

| Испания | 50,3 | 47,5 | 44,0 | 41,3 | 38,6 | 34,7 | 30,5 | 26,5 | 30,4 | 43,7 | 54,1 | 60,9 |

| Германия | 40,8 | 42,1 | 44,6 | 48,2 | 50,5 | 53,1 | 52,7 | 50,1 | 49,7 | 55,9 | 58,7 | 60,4 |

| Бразилия | 47,7 | 52,2 | 60,6 | 54,9 | 50,6 | 48,2 | 47,0 | 45,1 | 37,9 | 42,3 | 36,7 | 35,5 |

| Канада | 46,2 | 44,3 | 42,6 | 38,7 | 35,2 | 31,0 | 26,2 | 23,1 | 22,4 | 29,0 | 32,2 | 33,5 |

| Австралия 7,0 4,5 2,6

_________________________________ * Расчеты автора по данным МВФ. |

0,6 | -1,3 | -3,9 | -6,4 | -7,4 | -5,4 | 0,1 | 5,4 | 7,6 | |||

В статистике по государственным долгам помимо долгов федерального бюджета учитываются также долги субъектов, муниципалитетов, органов местного самоуправления и штатов (в случае с США).

Как следует из табл. 7 [4], рентабельность государственного долга в развитых странах за последние три года близка к нулю. Иными словами, наращивание государственных долгов, ставшее следствием лояльной налоговой политики и масштабного повышения социальных выплат, пособий и субсидирования экономики, не привело к росту номинального ВВП в аспекте адекватной помощи. Огромный дефицит, превышающий 10% ВВП, идет не столько на развитие экономики, сколько на поддержание ее текущего состояния и балансов компаний и домохозяйств. Фактически наблюдается стабилизирующий, компенсаторный механизм, удерживающий экономику от спада. Такая динамика в развитых странах свидетельствует о реальном чрезмерно высоком сокращении потребительского спроса.

По сути, государство за счет заимствований компенсирует недостаток потребительского спроса, поэтому стабилизация и незначительный рост ВВП за последний год в этих странах является следствием помощи государства, а не следствием восстановления экономики. Если допустить, что правительства попытаются сократить свои расходы, то при данном состоянии экономики, аналогичном нынешнему, это неизбежно приведет к падению спроса и ВВП, так как чистый размер государственной помощи многократно превышает номинальный рост ВВП.

Что касается динамики рентабельности долга в развивающихся странах, то она выглядит более чем убедительно. Например, долг Китая увеличился с 2007 по 2010 г. на 2,2 трлн. юаней (41,5%), но и ВВП увеличился на 46,5% (12,3 трлн. юаней), т. е. рентабельность долга составила 5,65. Иными словами, при росте долга на 1 долл. ВВП Китая возрастает на 5,65 долл.

Аналогичная картина наблюдается в России, где долг возрос на 2,1 трлн. руб. (76,5%), а ВВП на 11,7 трлн. руб. (35,4%), т.е. рентабельность долга равняется 5,46 (за последний год – 8,08, что является наилучшим показателем среди всех стран).

В данном контексте Россия – единственная страна, которая реально может допустить снижение стимулирующих бюджетных программ без серьезных последствий для ее экономики. Развитым странам это не под силу, так как долги у развитых стран запредельные, что в долгосрочной перспективе неизбежно будет порождать все новые проблемы, связанные с размещением облигаций и обслуживанием долга.

В США в последние три года при росте долга на 1 долл. номинальный ВВП растет всего на 0,12 долл. Это слишком слабый результат. Если сделать выборку для США за последние 30 лет, то даже исключив период бюджетного профицита в конце 1990-х годов, получим среднее значение рентабельности долга – 1,4. С 2003 по 2007 г. среднее значение равнялось 1,2, т.е. рост номинального ВВП был на 20% больше роста государственного долга.

Чем ниже показатель, тем более уязвима и более слаба экономика. Относительно адекватным является показатель соответствия роста долга на 1 долл. росту ВВП также на 1 долл. Это – ситуация, в которой отношение долга к ВВП стабилизируется, и правительство имеет возможность маневров при сокращении бюджетных расходов и повышении налогов.

В данной ситуации сокращение стимулирующих мер со стороны правительства и центрального банка может привести к тому, что экономическая активность в лучшем случае может существенно замедлиться, если учесть, что в настоящее время размер помощи соответствует росту ВВП примерно на 1% в месяц (немногим более 10% в год), в то время как номинальный ВВП возрастает на 3,5%. Исходя из размера помощи, который утвержден Конгрессом и Белым домом на ближайшие три года, можно утверждать, что номинальный ВВП США должен возрасти для достижения уровня докризисной эффективности экономики не менее, чем на 3,5 трлн. долл., или на 25% + 5% на обслуживание текущих обязательств (около 7,5-9% в год). Никакого сокращения долга в этом случае не подразумевается. Это необходимо лишь для того, чтобы США могли обслуживать, государственный долг и стабилизировать его отношение к ВВП на уровне 100%.

Однако если уровень докризисной эффективности экономики не будет достигнут, в долгосрочной перспективе возможны риски негативного воздействия чрезмерной государственной долговой нагрузки на долговой рынок, что вызовет повышение ставок заимствования и как следствие увеличит нагрузку на бюджет. По состоянию на 2010 г. рост средних ставок заимствования США на 1% может привести к тому, что объем средств, необходимых для обслуживания долга, увеличится на 140-150 млрд. долл. При этом негативное воздействие на экономику может достигать более 500 млрд. долл. для каждого процентного пункта роста ставок по казначейским облигациям ввиду того, что к государственным долговым обязательствам привязаны кредитные ставки операторов рынка. Воздействие будет на ставки по ипотечному кредитованию, потребительскому, автокредитам, студенческим и пр. Пострадает корпоративный сектор.

Сам по себе долг не является проблемой, если рост экономики превышает рост долга: со временем соотношение долга и ВВП может снизиться до 50%, т. е. экономика будет достаточно сильной, чтобы этот долг обслуживать. Но в настоящее время темпы роста государственного долга многократно превышают темпы роста ВВП. Такая ситуация потенциально нестабильна, взрывоопасна, поскольку не известно в какой момент могут возникнуть трудности в размещении государственных облигаций. Между тем, чем больше расходы, чем выше долги, тем вероятнее потеря доверия, как это происходит со странами PIIGS. Для США доверие иностранных инвесторов принципиально важно, так как долговой рынок на 40% состоит из притока иностранного капитала.

Если частный сектор не сможет финансировать долг в необходимом объеме, то останется единственный вариант – монетизация долга – мера, принятая ФРС в ноябре 2010 г., которая является в лучшем случае среднесрочным стабилизирующим фактором для бюджета США. ФРС скупала более 80% всей эмиссии Казначейства, что является абсолютным рекордом в истории США. В средне- и долгосрочной (более года) перспективе существуют риски снижения качества государственных долговых обязательств в случае запуска третьей программы количественного ослабления и вытеснения с долгового рынка частных, институциональных инвесторов. Кроме того, возможно негативное воздействие на валюту ввиду ее «порчи», что потенциально несет в себе крайне негативные последствия для доллара и доверия к США. Помимо всего прочего из-за переизбытка свободной ликвидности средства инвесторов и спекулянтов устремляются на финансовые рынки, из-за чего возрастают инфляционные ожидания.

В данном случае инфляция имеет несколько иной характер, чем можно было наблюдать несколько лет назад. Рост цен происходит из-за смещения баланса не реального (материального) спроса относительно предложения, а финансового спроса. Иными словами, «инициаторами» инфляции выступают финансовые рынки, которые постоянно ускоряют рост цен, что в свою очередь с некоторым лагом отражается в потребительских ценах, вызывая падение покупательской способности.

Во всяком случае, рост финансовых активов результативен для тех, кто эти активы имеет. Политика ФРС в первую очередь влияет на курсовую динамику биржевых активов. Что касается распределения по источникам дохода, то лишь первые 10% самых богатых имеют 98,5% всех финансовых производных согласно отчету ФРС (survey of consumer finances 2009) [2]. В акциях и взаимных фондах 89,4% активов принадлежит также 10% самым богатым домохозяйствам, тогда как в жилой недвижимости – лишь 38,5% активов, а долгов всего 26,5%. Фактически богатые практически не имеют долгов (их переложили на бедных и средний класс), но имеют финансовые активы, т.е. для основных потребителей эффекта роста цен на фондовом рынке практически нет.

Количественное ослабление во время своего действия с ноября 2010 по июнь 2011 г. смогло «разогнать» цены на сырье, продовольствие, акции, но оно не делает бедных богаче, скорее наоборот, так как теперь им приходится больше платить за товары и услуги первой необходимости при том, что доходы стагнируют, т.е. в реальном выражении они становятся беднее.

Сейчас США не имеют возможности повышать доходы и сокращать расходы, опасаясь усугубления и без того неустойчивого экономического восстановления – это видно из проекта бюджета на 2011 г., в котором были увеличены все основные статьи, т. е. попыток бюджетной консолидации со стороны правительства США не видно. Также неясен источник финансирования максимального за всю историю бюджета по расходам в случае, если ФРС откажется от дальнейших программ количественного ослабления долга? Ответ, который требует более тщательного изучения.

Еще одна опасность заключается в том, что в модификации экономической модели, которая была основана на кредитной экспансии с явным превышением расходов над доходами, долги частного сектора замещены государственными, но по сути ничего не изменилось.

Если раньше рискам дефолта подвергались отдельные компании или домохозяйства, то теперь – государство. Важно отметить, что меры воздействия и рычаги стимулирования исчерпаны. Дефицит достиг критического уровня, государственные долги имеют предельные значения, а дальнейшее их увеличение, не подвергая систему избыточному риску, становится все более проблематичным.

Со стороны денежно-кредитной политики потенциал смягчения ограничен, так как ставки всех ведущих центральных банков мира находятся вблизи нулевых значений, а дальнейшее количественное смягчение ведет к ускорению инфляции, подрыву долгового рынка и «порче» валюты, т.е. фактически количественное ослабление есть временная мера, целью которой является стабилизация экономической и финансовой систем.

Центральные банки не могут в долгосрочной перспективе проводить мягкую денежно-кредитную политику. Однако ее ужесточение может вызвать непредсказуемые и, возможно, шоковые последствия для финансовых рынков, основой роста которых за последние 2,5 года являлись дешевый доступ к фондированию, переизбыток ликвидности. Кроме того, даже незначительный по продолжительности перерыв в апреле-сентябре 2010 г. и в июле-сентябре 2011 г. в количественном ослаблении со стороны ФРС привел к тому, что реальная экономика вновь начала скатываться в рецессию и произошел обвал финансовых рынков. Таким образом, экономика не прошла тест на возможность самостоятельного, независимого от государства функционирования.

Что будет, если в ближайшее время начать цикл ужесточения денежно-кредитной политики со стороны ведущих ЦБ, а правительствам урезать чрезмерно распухшие бюджеты? Современная экономика в большей степени зависит от бюджетных программ правительства, в то время, как денежный, долговой, валютный и фондовый рынки зависят от ставок фондирования и доступа к ликвидности. Судя по последним макроэкономическим данным, восстановление все еще очень слабое, поэтому развитые страны будут стараться избежать сокращения расходов и повышения налогов всеми доступными способами. Что касается финансовых рынков, то повышение ставок и стерилизация ликвидности вынудят инвесторов изымать средства из рискованных активов, что приведет к их оттоку и обвалу рынков.

Литература

- http://www.federalreserve.gov/datadownload/default.htm

- http://epp.eurostat.ec.europa.eu/portal/page/portal/statistics/search_database

- http://www.bea.gov/

- http://www.imf.org/external/pubs/ft/weo/2011/update/02/index.htm

- http://www.census.gov/cgi-bin/briefroom/BriefRm

- http://www.bls.gov/data/

- http://sdw.ecb.europa.eu/