21 декабря 2020 года заведующий лабораторией ИНП РАН Моисеев А.К. выступил с докладом на Четвертом Российском экономическом конгрессе (конференция Банки и финансовые рынки, сессия Денежно-кредитная политика).

Тезисы

Широко обсуждаемый сценарий обнуления добычи и продажи углеводородов к 2035 году ставит несколько вопросов в области мировых финансов.

– Что будет с долгами и капиталом энергетических компаний? Повлияет ли это на мировые финансовые цепочки? Распространятся ли банкротства в энергетическом секторе на другие сектора через банковскую систему?

– Сможет ли финансовая система безболезненно перейти с финансирования добычи углеводородов на финансирование производства и сбережения энергии из ВИЭ?

– Каковы будут масштабы изменения относительных цен? Повлияет ли это на инфляцию, ставки?

– Что будет с платёжными балансами стран, добывающих углеводороды? Арабские страны, Россия, Канада, Норвегия: ожидается ли у них падение курса национальной валюты, импорта, ВВП?

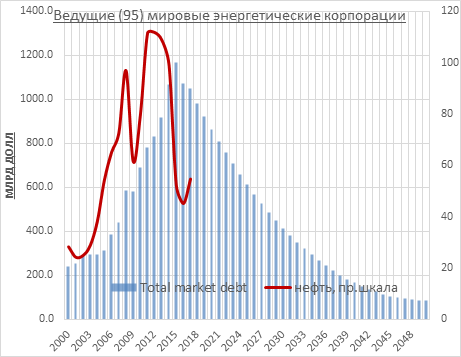

Начнём с оценок совокупного долга. По состоянию на 2017 год (база REUTERS) суммарная выручка 90 крупнейших энергетических компаний мира составляла около 2,5 трлн долларов США. При этом их основной капитал был на уровне 2,4 трлн долл., а общий долг составлял порядка 2,2 трлн долл.

Динамика долга за 2015-2017 гг. была нисходящей. Энергетические компании резко (после 2014 года) перестали обновлять и приращивать основной капитал, коэффициент замещения основных фондов упал с исторически средних 10% до 1-2%. Это означает десятикратное уменьшение инвестиций в добычу углеводородов на периоде 2015-2017 гг.

Около 1 трлн долл. долга этих компаний в 2017 г. составлял рыночный долг (выпущенные ценные бумаги и секьюритизированные кредиты), остальную сумму – кредиты и займы.

Если продлевать ряды выручки, амортизации основного капитала и долга в сценарии обнуления добычи углеводородов к 2050 году, то темп падения этих показателей в два раза меньше их же темпа роста на периоде быстрого роста потребления и цен на углеводороды в 2003-2007 гг. (Рис. 1 – Рис. 3).

Суммарно этим компаниям необходимо вернуть, как указывалось выше, 2,2 трлн долл., плюс проценты за долг на рассматриваемом периоде оцениваются в 0,4 трлн долл. За период до 2050 года их суммарная прибыль составляет около 2,6 трлн долл. В предположении о направлении половины операционной прибыли на погашение долга остаток долга на 2050 год составляет 174 млрд долл., то есть, совсем небольшую сумму для отрасли (Рис. 3).

Долгt+1 = Долгt – Операционная прибыльt+1 / 2 – Проценты по долгу

То есть, с точки зрения мировых финансов, апокалипсиса ожидать не приходится. Выручки от продажи углеводородов (в предположении о медленном управлямом замещении энергоресурсов на возобновляемые) хватает на полное погашение долга всего энергетического сектора. Если учесть, что многие крупнейшие энергетические компании уже вложились в ВИЭ и получают от них часть своей выручки, а значит и их долг частично направлен на финансирование ВИЭ-проектов, то реальное погашение долга за счёт сворачивания углеводородных проектов должно быть ещё меньше.

Особый интерес представляют побочные и локальные эффекты энергоперехода. Для России, например, обнуление экспорта углеводородов будет означать существенно более низкий курс национальной валюты, сокращение импорта, сложности с модернизацией экономики. Если у России в данном гипотетическом варианте остаётся около 200-300 млрд долл. несырьевого неэнергетического экспорта (по Национальным целям развития необходимо добиться 350 млрд долл. к 2024 году, но обоснование этому росту привести довольно сложно), то это двукратное падение рубля к уровням 130-140 руб/долл, соответствующее падение качества жизни населения, отсутствие возможности модернизации производства – фактически, превращение в своего рода Аргентину или даже Венесуэлу. Также непонятно, откуда придётся брать деньги на установку новых энергетических мощностей, основанных на ВИЭ. Если у нынешних энергетических компаний импорт составляет около 10% инвестиционных затрат, то в области ВИЭ эта доля вырастает до 30%, что требует ещё больше валютных ресурсов.

Смягчить такой переход может только сценарий размена больших количеств природных ресурсов Сибири на мощности по производству энергооборудования. Такой размен наиболее вероятен со странами Юго-Восточной Азии. Вывоз увеличенных количеств продукции с/х, леса, редкоземельных и благородных металлов и прочих ресурсов даст странам ЮВА импульс к росту, а России – некоторое смягчение финансирования перехода на новые источники энергии. Но всё равно в дальнейшем неизбежно падение уровня жизни населения (в том числе потребления современных торгуемых услуг, например, цифровых), плюс огромные пространства Сибири станут малопригодными для жизни. Если этого не хватит, то возможны и территориальные потери.

Для мира же в целом энергопереход выгоден, если рассматривать сферу финансов. Во-первых, энергия в целом дорожает. Это значит, на единицу произведённой энергии будет больше финансового оборота и больше долга привлекут энергопроизводители. Этот новый долг будет взаимно отражаться в балансах в финансовой системе, на него создадут производные инструменты, вследствие чего финансовые активы в целом по миру вырастут.

Дополнительным фактором станет перенос производства энергии из относительно «бедных» стран в «богатые». То есть, на единицу энергии придётся тратить больше денег в макро-глобальном смысле. Если раньше плата за энергию выступала рентой нефте- и газодобывающих стран, но в целом энергия обходилась относительно дёшёво (за исключением второй половины 2000-х годов), то в данном варианте энергия станет дороже, долги энергопроизводителей будут более распределёнными, сложными, объёмными – то есть, финансовая система с удовольствием и не без прибыли займётся их перераспределением. В этом смысле 2 триллиона долларов долгов 100 крупнейших энергетических компаний не будут играть никакой роли, когда в финансовой системе возникнут (уже возникают) ожидания трех- и более триллионного долга новых энергетических компаний.

Удорожание энергии в макросмысле увеличивает разрыв в доходах между богатыми и бедными, но перенос ренты из добывающих стран в страны с наибольшим энергопотреблением, возможно, компенсирует падение уровня жизни бедных слоёв населения в развитых странах. Вследствие этого увеличится разрыв в доходах между «богатыми» и «бедными» странами, возникнут новые стимулы для массовой миграции.

Поэтому мировой финансовый кризис из-за углеводородов вряд ли ожидаем, но локальные кризисы в некоторых добывающих странах очень вероятны.

Рис. 1. Выручка от продажи углеводородов и цена на нефть

Рис. 2. Амортизация и цена на нефть

Рис. 3. Суммарный рыночный долг (кроме банковских кредитов) энергетических компаний и цена на нефть