Темы выступления:

Динамика добычи нефти и газового конденсата, ввод новых скважин, эксплуатационное бурение. Развитие горизонтального бурения – ключевой тренд. Сдвиги в региональной структуре добычи и эксплуатационного бурения: повышение роли Западной Сибири. Ухудшение условий добычи. Динамика проходки эксплуатационного бурения на одну новую скважину и прирост добычи с одной новой скважины. Опережающий рост инвестиций в добычу. Зависимость от цен на нефть – эксплуатационное бурение и строительство скважин. Как моделировать инвестиции в нефтедобычу? Преимущества используемого модельного подхода. Удельные инвестиции в эксплуатационное бурение и экономика строительства скважин. Связь цены на нефть с услугами нефтесервиса. Сценарные прогнозы. Факторы влияющие на изменение стоимости строительства новой скважины. Где применяется подход. Горизонт прогнозирования. Учет НТП. Стационарность рядов.

Выступление прошло в рамках совместной конференции ИНП РАН и ИОЭПП СО РАН 21-22 марта 2019. Программа конференции и видео выступлений других участников здесь.

Презентация

Тезисы

Опубликованы в сборнике Экономическая политика России в межотраслевом и пространственном измерении : материалы конференции ИНП РАН и ИЭОПП СО РАН по межотраслевому и региональному анализу и прогнозированию. Том 1.

Моделирование инвестиций в нефтедобывающем секторе России*

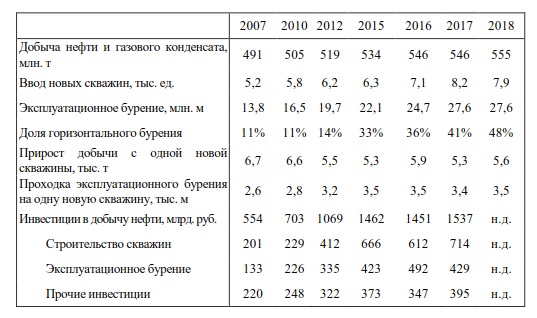

В 2018 году добыча нефти и газового конденсата в России составила 555 млн. т. Это величина, которая фигурирует в качестве оптимистичного значения в проекте Энергетической стратегии России до 2035 года. При этом указанные показатели были достигнуты на фоне действующего соглашения ОПЕК+ об ограничении добычи, а также заявлений ряда российских нефтяных компаний о неполной загрузке их производственных мощностей. Это позволяет говорить о том, что потенциал роста добычи нефти в стране еще не исчерпан (табл. 1).

Таблица 1

Основные технико-экономические показатели нефтяного сектора России

С другой стороны, в России очевиден объективный тренд ухудшения условий добычи нефти. За 2007-2017 годы 11-процентный рост добычи потребовал наращивания инвестиций на 42% (в постоянных ценах), увеличения числа вводимых скважин – на 57%, объемов эксплуатационного бурения – в 2 раза. Средний прирост добычи, получаемый с каждой новой скважины, снизился на 21%, а проходка эксплуатационного бурения на одну скважину выросла на 28%.

В числе ключевых трендов в российской нефтедобыче, безусловно, следует указать стремительный рост объемов горизонтального бурения. В 2010-2018 гг. доля горизонтального бурения выросла с 11% до 48%, причем ключевая активность сосредоточена на действующих зрелых месторождениях для повышения эффективности их выработки. Развитие данного направления во многом определяет перелом структурных характеристик отрасли, в том числе и в региональном разрезе. Мы вновь наблюдаем рост доли Западной Сибири и по эксплуатационному бурению (после сокращения до 76% в 2015 году она выросла до 82% в 2018 году), и по добыче (после сокращения до 57% в 2016 году она выросла до 59% в 2018 году).

Кроме того, развитие горизонтального бурения переломило негативные тенденции ухудшения отдельных технико-экономических характеристик. Так, в 2012-2018 гг., за счет наращивания удельной проходки эксплуатационного бурения, удалось стабилизировать прирост добычи с одной новой скважины на уровне 5,3-5,9 тыс. т. Между тем, очевидно, что потенциал наращивания доли горизонтальной проходки ограничен. По мере приближения структуры бурения к оптимальным значениям (с технологической и экономической точек зрения) наблюдаемые позитивные эффекты также будут ослабевать.

Инвестиции в добычу нефти выросли за 2007-2017 гг. с 554 до 1537 млрд. руб. (на 178% в текущих ценах и на 42% в постоянных ценах). Ключевым структурным сдвигом стало наращивание суммарной доли затрат на строительство скважин и эксплуатационное бурение – за 2007-2017 гг. она выросла с 60% до 75%. Именно этими категориями капитальных вложений преимущественно определялся достигнутый рост добычи нефти в стране.

В ИНП РАН разработан методический подход к моделированию согласованных сценариев инвестиций и производства нефти, который опирается одновременно на технико-экономические показатели добычи, а также на действующие макроэкономические параметры (цена нефти, курс доллара по отношению к рублю).

В корне этого подхода лежит тот факт, что нефтедобывающие компании обычно заключают договоры на выполнение работ с нефтесервисными организациями, фиксируя цены под текущую конъюнктуру мирового рынка. За счет этого средние значения цен нефтесервисных работ находятся в значительной корреляции с мировыми ценами на нефть, если сравнивать оба показателя в долларовом выражении.

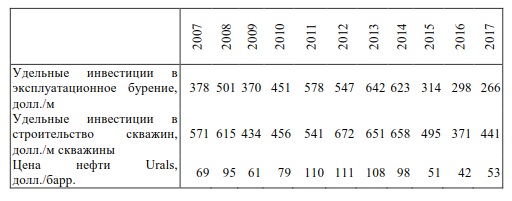

Рассмотрим стоимостные характеристики нефтесервисных работ. Разделив инвестиции в эксплуатационное бурение на общую проходку, мы получим динамику удельных инвестиций на метр эксплуатационного бурения. Разделив инвестиции в строительство скважин на число новых скважин, а также проходку эксплуатационного бурения на одну скважину (это целесообразно в связи с тем, что длина скважин увеличивается), мы получим удельные инвестиции в строительство скважин на каждый метр. Рублевые значения показателей переведены в доллары с помощью официального курса.

Таблица 2

Корреляция ценовых характеристик нефтесервисных услуг и цены Urals

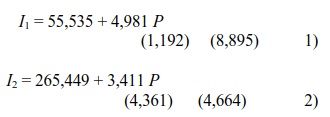

Регрессионный анализ на периоде 2007-2017 годов воспроизводит следующую зависимость удельных инвестиций в эксплуатационное бурение (I1, долл./м) и удельных инвестиций в строительство скважин (I2, долл./м скважины) от цены Urals (P, долл./барр.):

Для формулы ![]() показатель

показатель ![]() = 0,9; F-статистика = 79,11. Для формулы

= 0,9; F-статистика = 79,11. Для формулы ![]() показатель

показатель ![]() = 0,71; F-статистика = 21,76 (результаты хуже из-за того, что в период 2010-2014 годов наблюдается годовой лаг, а в остальные годы – нет). Параметры t-статистики приведены в скобках под коэффициентами регрессии.

= 0,71; F-статистика = 21,76 (результаты хуже из-за того, что в период 2010-2014 годов наблюдается годовой лаг, а в остальные годы – нет). Параметры t-статистики приведены в скобках под коэффициентами регрессии.

Таблица 3

Оценка взаимоувязанных прогнозных сценариев развития добычи нефти в России и инвестиций в отрасли

На основе выявленных зависимостей мы можем строить взаимоувязанные сценарии инвестиций и добычи нефти. Ключевыми сценарными параметрами являются: цена нефти Urals, курс доллара, прирост добычи с одной новой скважины, проходка бурения в расчете на одну новую скважину.

При сохранении реальных инвестиций на текущих уровнях (порядка 1,5 трлн руб. в ценах 2017 года) добыча нефти в России будет снижаться вследствие роста ее капиталоемкости. К 2035 году она снизится до 447 млн. т. Для того, чтобы суметь удержать добычу на уровне 555 млн. т (целевой уровень, зафиксированный в проекте Энергостратегии России до 2035 года) потребуется рост инвестиций в среднем на 2% в год. К 2035 году они должны будут составить порядка 2,3 трлн. руб. (в ценах 2017 года). Рост добычи потребует еще больших капиталовложений. Чтобы производство нефти в России к 2035 году достигло 600 млн. т, инвестиции должны расти со среднегодовым темпом 3% до порядка 2,6 трлн. руб. (в ценах 2017 года).

* Статья подготовлена в рамках Комплексного плана научных исследований (КПНИ) «Научно-методическое сопровождение стратегического планирования социально-экономического развития и обеспечения национальной безопасности России» на 2019-2021 гг., который реализуется по заданию Минобрнауки РФ.