Активный рост производства и спроса говорит не о перегреве, а об эффективном развитии российской экономики

На сей раз консенсуса на рынке по поводу того, какое решение примет Банк России на заседании по ставке, не было. На потребкредитование не оказало охлаждающего воздействия даже августовское повышение ключевой ставки до 12%, рубль так и болтался далеко за отметкой 90 рублей за доллар, а инфляция продолжала разгоняться. При этом в начале сентября в бюллетене «О чем говорят тренды» от департамента исследований и прогнозирования ЦБ было сказано, что экономика, по всей видимости, превысила свой потенциальный уровень. Это беспокоит ЦБ, так как разгоняет инфляцию: «Сложившийся в экономике спрос превысил предложение товаров и услуг и создал значительное инфляционное давление», — говорится в материалах регулятора.

Так что большинство финансистов ожидало повышения ставки как минимум до 13%, а то и выше. И хотя в ходе Восточного экономического форума глава Сбера Герман Греф заявил, что ставка, скорее всего, будет сохранена на прежнем уровне, 15 сентября Банк России повысил ставку до 13%.

Инфляционный перегрев

Для ЦБ тема перегрева кредитования и экономики страны в целом одна из самых «любимых». Впрочем, в последнее время риторика немного смягчилась. В июне уже говорили не о самом перегреве, а только о его рисках. Сейчас же в бюллетене «О чем говорят тренды» не употребили слово «перегрев», а написали, что экономика, по всей видимости, «превысила свой новый потенциальный уровень». Однако, как объяснила глава Банка России Эльвира Набиуллина, перегрев — это и есть та ситуация, когда ВВП находится выше потенциала. То есть, по мнению ЦБ, перегрев все-таки есть, изменились только формулировки, в которых о нем говорят. Есть ли он на самом деле и стоит ли с ним бороться — вопрос не такой простой и крайне важный для всей нашей экономики в целом и каждого ее экономического агента в частности.

Начнем со спроса — ведь в большинстве случаев именно он рождает предложение, пусть и с некоторой задержкой, а не наоборот. Почему высокий спрос беспокоит ЦБ? Естественно, из-за инфляции, которую он вызывает. Как отмечается в вышеупомянутом бюллетене ЦБ, рост потребительских цен в последние месяцы закрепился существенно выше траектории 4% с сохранением тенденции к дальнейшему ускорению. В июле годовая инфляция составила 4,3% (3,3% в июне, 2,5% в мае), а в августе, как и опасался ЦБ, она выросла до 5,15%. Как считают в ЦБ, виной всему потребители. Расширение потребительской активности происходит быстрее, чем растут производственные возможности, считают аналитики регулятора.

Для начала надо сказать, что основной вклад в растущую инфляцию внесли плодоовощная продукция (+20,4% год к году в августе) и зарубежный туризм (+38,3% год к году). Рост цен в целом, как на продовольственные, так и на непродовольственные товары, составил всего 3,6%, что выглядит уже значительно лучше. На стоимость плодоовощной продукции особо не повлияешь — сколько выросло, столько выросло, а вот цены на импортную составляющую или на зарубежные туры выросли явно из-за падения рубля, на что наложился туристический сезон. Можно предположить, что, если рубль не будет девальвироваться дальше, этот компонент не будет влиять на расчетный показатель инфляции.

Но что со спросом, неужели он правда растет слишком сильно?

Население не шикует

«В 2022–2023 гг. геополитические шоки вызвали снижение уровня потенциального ВВП. В то же время возросший спрос в экономике со стороны бюджета в одних отраслях частично заменил выпавший экспортный спрос (например, в металлургии), а в других привел к превышению производственных возможностей с учетом логистических ограничений (например, в машиностроении), — пишут аналитики ЦБ. — Вместе с высоким кредитным импульсом данный фактор к настоящему времени привел к превышению ВВП своего нового потенциального уровня. Это дает ответ на вопрос, почему при общем восстановлении ВВП только до предкризисного уровня сложившийся в экономике спрос превысил предложение товаров и услуг и создал значительное инфляционное давление».

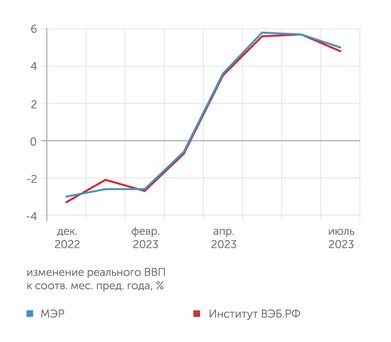

График 1. В июне — июле 2023 года оперативные оценки ВВП показали торможение роста

Минэкономразвития, Институт исследования и экспертизы ВЭБ.РФ

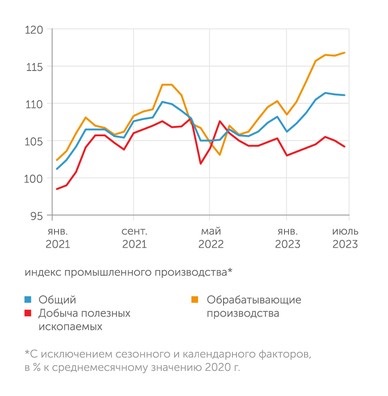

График 2. Промпроизводство: обработка вырвалась вперед, добыча в минусе

Росстат

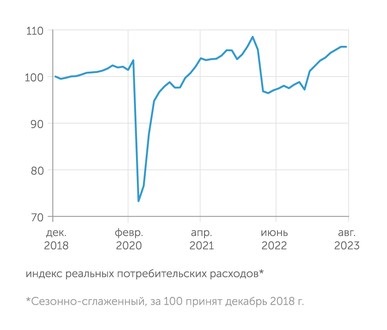

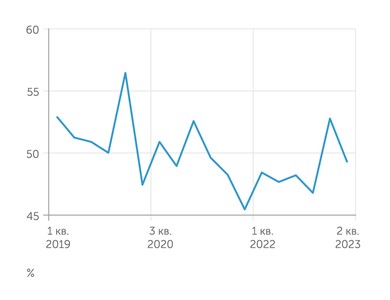

График 3. Расходы населения восстановились до уровня 2021 года

СберИндекс

То есть, по мнению ЦБ, «виновен» не только спрос со стороны государства, граждане тоже разгоняют потребление, да и бизнес не отстает.

Начнем с потребительского спроса и прежде всего посмотрим на ситуацию с точки зрения социологии. Она ясно свидетельствует: на самом деле граждане стараются урезать траты. Как поясняет заместитель генерального директора Аналитического центра НАФИ Тимур Аймалетдинов, потребительский спрос зависит главным образом от трех составляющих: уверенности человека в будущих доходах, текущего материального положения и внутреннего ощущения, восприятия текущего момента. «Уверенность человека в будущих доходах выражается в том, ощущает ли человек риски увольнения или сокращения доходов по своему текущему месту работы и как видит перспективы трудоустройства в случае потери работы, — рассказывает Аймалетдинов. — Исследования НАФИ показывают, что в этом аспекте у россиян большого беспокойства нет: 90 процентов видят вероятность увольнения минимальной, и две трети считают, что даже в случае увольнения смогут найти работу с аналогичным доходом».

Что касается текущего материального положения, то, по данным НАФИ, у трех четвертей россиян сбережений или нет, или их хватит не более чем на три месяца, а частота непредвиденных трат растет. С третьим фактором все еще хуже: россияне воспринимают нынешнее время как сложное с экономической точки зрения, не строят долгосрочных планов, стараются тратить меньше, а сберегать — больше.

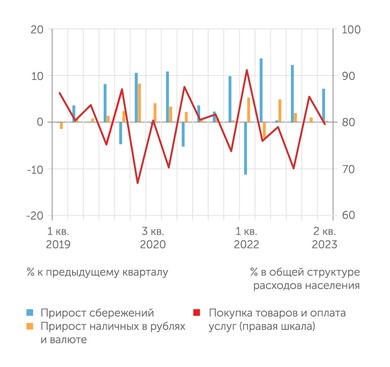

Если первый фактор влияет на спрос позитивно, то два последних — негативно, поэтому спрос замедляется. Это, кстати, видно и по цифрам: доля расходов на покупку товаров и услуг в общих расходах населения к середине лета снизилась, сбережения же остаются относительно высокими. Но Тимур Аймалетдинов призывает сохранять оптимизм: «Потенциал для роста потребительского спроса есть: на рынке освобождаются новые ниши для отечественных производителей — многие предприятия расширяют производство, набирают сотрудников, готовы платить высокие зарплаты квалифицированным специалистам. Активно развивается предпринимательство: создаются новые компании, регистрируются самозанятые — люди ищут возможности зарабатывать деньги».

Если обратиться к данным СберИндекса, а если точнее, к сезонно-сглаженному индексу реальных потребительских расходов, то мы увидим, что они прекратили расти и в июле‒августе стабилизировались на уровне 106,4% от декабря 2018 года (принят за 100). Как видно из графика 3, мы по этому показателю не достигли даже конца 2021 года.

Если посмотреть на данные Росстата по структуре использования денежных доходов населением, то выяснится, что расходы на покупку товаров и оплату услуг во втором квартале составили 79,6%, меньше стандартных для этого периода года — во втором квартале 2019-го этот показатель равнялся 80,4%, в 2021-м — 80,53. Конечно, при желании можно сравнивать с кризисными 2020 и 2022 годами, но это будет не совсем корректно. Из этих же данных мы видим, что население снова озаботилось сбережениями, которые за второй квартал выросли на 7,2% (+0% кварталом ранее).

Директор центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий Остапкович говорит, что в целом население переходит от потребительской модели к сберегательной, но в последнее время потребление начало расти — причем в связи как с ростом доходов, так и с экспоненциальным ростом потребительского кредитования. Впрочем, беспокоиться пока рано. Да, кредитование населения растет достаточно большими темпами, но доля просроченной задолженности сокращается. Прирост общей задолженности за семь месяцев с начала года, по данным Банка России, составил 11,3%, за 12 месяцев к 1 августа 2023 года — 18,2%. Это довольно высокий показатель, но в 2021‒2022 годах кредитование граждан росло еще быстрее. Более того, с начала 2023 года доля просроченной задолженности в портфеле кредитов физлицам по всей банковской системе снизилась с 4,2% до 4% на 1 августа.

Другой интересный показатель — доля расходов домохозяйств на конечное потребление в ВВП (по использованию). В последние годы аномальным выдался только пандемийный 2020 год, в остальное же время доля расходов домохозяйств в потреблении ВВП за редкими исключениями стабильно находилась в диапазоне 49‒50% (см. график 5). К сожалению, данных за второй квартал в постоянных ценах с сезонной коррекцией еще нет. Если взять показатель денежных расходов населения, то получим, что доля расходов домохозяйств в использовании ВВП традиционно для некризисных лет снизилась — с 50,4% в первом квартале до 49,3% во втором. Получается, что структура экономики остается стабильной и бить тревогу об излишнем росте спроса со стороны населения пока рано.

График 4. Население сокращает покупки валюты и наращивает сбережения в ущерб потреблению

Росстат

График 5. Доля расходов домохозяйств в ВВП едва заметно снижается

расчеты «Эксперта» по данным Росстата

График 6. Налицо недозагрузка производственных мощностей, причем даже в обработке

Росстат

Как напоминает директор группы суверенных и региональных рейтингов АКРА Дмитрий Куликов, эти данные в основном характеризуют период еще до повышения ключевой ставки на 350 б. п. По многим данным за второй квартал и июль, замедление потребительского спроса уже заметно, так что ожидать какого-то резкого роста спроса в дальнейшем точно не приходится.

Промышленность готовится к шквалу заказов

Что на стороне компаний? Начнем с индекса общего спроса на продукцию (портфеля заказов), который Росстат формирует по результатам опросов крупных и средних предприятий. Последние три месяца этот показатель для сферы добычи полезных ископаемых держится на уровне −13%. Этот индекс показывает разницу между положительными и отрицательными ответами на вопрос, удовлетворены ли они текущим портфелем заказов (считают его достаточным или недостаточным). То есть количество тех, кто недоволен объемом заказов, превысило количество довольных — в данном случае отрицательных ответов было на 13% больше. Кстати, для 2019 и 2021 годов, без дополнительных кризисных явлений, среднегодовые значения индекса общего спроса были −21% и −17,8% соответственно, так что −13% — это довольно неплохо. Обрабатывающие производства в июле‒августе выдали оценки будущего спроса в −19%, при −32,9% и −29,3% в 2019 и 2021 годах соответственно. То есть оценка снова в минусе, но динамика тоже положительная.

Дальше еще интереснее: наши предприятия явно ждут роста спроса в ближайшем будущем. Так, оценка перспектив изменения все того же портфеля заказов в ближайшие три месяца в сфере обрабатывающих производств — +22% в июле и +21% в августе, при +20,5% и +18% в 2019 и 2021 годах. Правда, к сожалению, по сравнению с февралем‒маем снижение: тогда показатель колебался в диапазоне от +25 до +26%.

Учредитель и гендиректор станкостроительной компании СТАРК Олег Калашников рассказал, что рост спроса на их продукцию есть: множество компаний ушло с рынка либо их продукция стала недоступна из-за роста цен на нее, примерно как иномарки сегодня. Немаловажную роль играет отсутствие поддержки и сервиса по импортным станкам, а это большие риски для конечного пользователя. По словам главы СТАРК, на рынке комплектующих для производства станков «народ зашевелился», начали заниматься активным реверс-инжинирингом компонентной базы, которую сейчас сложно купить. Раньше все было доступно и тех, кто пытался заниматься импортозамещением компонентов, не воспринимали всерьез.

Сооснователь группы компаний «БиоМикроГели», генеральный директор НПО «БиоМикроГели» Андрей Елагин рассказал, что их клиенты — это предприятия металлургии, нефтедобычи, нефтепереработки, пищевой, транспортной (железные дороги, порты) и горнодобывающей отраслей промышленности. «До 2022 года для очистки воды эти предприятия преимущественно использовали решения на основе импортных синтетических полимеров, но сегодня промышленность столкнулась с их дефицитом, — пояснил Елагин. — Доля зарубежных реагентов для промышленной очистки воды и СОЖ (смазочно-охлаждающих жидкостей. — “Эксперт”) достигала 75–80 процентов. Сегодня мы, конечно, видим рост спроса на реагенты российского происхождения».

Генеральный директор и основатель компании «Технорэд» (помогают производственному сектору как разработчики и производители робототехники) Артем Лукин также отмечает рост спроса на продукцию компании. «Мы, как ведущие разработчики и единственные в мире производители “коробочных” роботизированных систем, чувствуем огромную волну спроса с начала 2023 года», — заявляет он. По его словам, импортозамещение идет по всем направлениям.

Для полноты картины остается только описать ситуацию с малыми и средними предприятиями — они, как известно, в статистику Росстата попадают с большой задержкой. По данным ежеквартального исследования самочувствия малого бизнеса фонда «Общественное мнение», доля предпринимателей, оценивающих свою стратегию ведения бизнеса во втором квартале как сохранение или рост, достигла рекордной отметки 78,5%. Этот индикатор прибавил 7,7 п. п. к предыдущему кварталу и 14,1 п. п. к первому кварталу 2022 года, когда после введения масштабных санкций наблюдалось резкое падение до абсолютного минимума в 64,4%. Доля тех, кто говорит, что их бизнес вынужден выживать, снизилась во втором квартале 2023 года сразу на 7,2 п. п., до 21,5%, это абсолютный минимум за всю историю наблюдений.

Основа оптимизма МСП — рост потребительского спроса и рост доходов бизнеса. Доля тех, кто заявляет об увеличении спроса, составляет 34% при среднем значении 20,6% за весь предшествующий период наблюдений (с середины 2021-го по начало 2023 года). Доля тех, кто говорит, что спрос во втором квартале уменьшился, снизилась до абсолютного минимума — с 35,1 до 21,1%.

Инвестиции растут, бюджет и экспорт остывают

Что касается инвестиций, которые в том числе характеризуют спрос со стороны компаний, то, как напоминает Дмитрий Куликов, согласно мониторингу предприятий ЦБ, инвестиционная активность во втором квартале 2023 года выросла в наибольшей доле предприятий за последние пять лет в следующих отраслях: обрабатывающая промышленность, производство и распределение электроэнергии, строительство, а также часть сектора услуг.

Руководитель направления, заместитель гендиректора Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП) Владимир Сальников также ссылается на рост инвестиционного спроса во втором квартале по данным Росстата, но добавляет, что по данным ежемесячного индекса инвестиционной активности ЦМАКП (предложение инвестиционных товаров в экономике) видно, что фаза активного роста (разогрева) действительно была, но во втором квартале наши предприятия перешли к стабилизации. «Что будет дальше — вопрос сложный, но, похоже, в том числе благодаря действиям ЦБ мы получим остывание спроса», — предполагает он. В качестве положительной тенденции Сальников выделяет то, что в данных за первое полугодие впервые с начала СВО очень четко обозначился рост инвестиций в машиностроении — на десятки процентов. По его мнению, это особенно важно, так как по итогам прошлого года было снижение инвестиций в этой отрасли — процессы, видимо, наконец, пошли в нужную сторону.

Отдельно стоит остановиться еще на двух факторах, влияющих на спрос: госсекторе и внешнем спросе (экспорте). «В условиях новой геополитической реальности роль государства в экономике повышается, что вполне естественно, — рассказывает проректор РАНХиГС, директор Института финансов и устойчивого развития Андрей Марголин. — Применяемые инструменты государственного регулирования способствуют росту спроса, аккумулируемого как в государственном заказе, так и в увеличении доходов населения».

В целом же следует сказать, что основной рост спроса со стороны бюджета пришелся на прошлый год — когда расходы достигли 29 трлн рублей против 24,8 трлн в 2021 году (+17%). В 2023 году расходы составят 29,1 трлн, то есть практически не изменятся по сравнению с 2022 годом. Более того, ускоренное авансирование расходов в начале года означает, что на второе полугодие остается профинансировать не так уж много, а значит, бюджет уже не должен разгонять инфляцию прежними темпами.

В экспорте, как рассказывает Владимир Сальников, какой-то явной общей тенденции нет. «В последние месяцы наблюдались околостагнационные разнонаправленные тенденции. В части продукции агропромышленного комплекса шел активный рост, но по остальным направлениям динамика внешнего спроса была довольно вялой. Впрочем, в условиях попыток ужесточения санкций стагнацию можно трактовать как не самый плохой сценарий», — добавляет он.

Предложение и спрос: не совпали

Очень важно, что с предложением ситуация обстоит вовсе не так печально, как могло бы показаться из комментариев ЦБ. В июле индекс промышленного производства (с исключением сезонного и календарного факторов, в процентах к среднемесячному значению 2020 года) вырос с 106,2% на начало года до 111,1%. Более того, если смотреть отдельно по отраслям, то выяснится, что индекс в добыче вырос с 103% на начало года до 104,2%, а в обработке — с 108,5 до 116,8%! Сейчас обрабатывающие отрасли начинают притормаживать, но рост продолжается, и это торможение может оказаться локальным.

ЦБ уверен: возможности для быстрого роста выпуска в большинстве отраслей, вероятно, исчерпаны. И приводит две причины: предельную загрузку производственных мощностей и нехватку персонала. «Наряду с рекордной и, возможно, близкой к предельной загрузкой мощностей ограничением для дальнейшего роста выпуска компании становится растущая нехватка персонала. Высокий спрос на труд в условиях рекордно низкой безработицы поддерживает высокие темпы роста зарплат. Это вносит важный вклад в рост внутреннего спроса, который происходит темпами, опережающими возможности расширения выпуска».

Олег Калашников согласен: главный сдерживающий фактор — это нехватка людей с определенными профессиями; есть кому работать, но их нужно обучать. О нехватке людей говорит и Андрей Лукин. В качестве ограничений роста основатель «Технорэд» называет то, что многие предприятия не могут найти аналоги компонентов и комплектующих в России, приходится придумывать какие-то серые схемы, и стоимость конечной продукции сильно растет, но в основном предприятия смогли этот этап преодолеть. Следующее ограничение — нехватка кадров. «Эту проблему так быстро не решить. Не хватает людей, а те, что есть, не имеют достаточного образования», — рассказывает Артем Лукин. Так что компании пришлось запустить совместно с рядом вузов программу подготовки кадров.

А вот что касается предельной загрузки мощностей, тут есть серьезные сомнения. По данным опросов все того же Росстата, средний уровень использования производственных мощностей с начала 2023 года по август вырос всего на 1 п. п., с 60 до 61% в обрабатывающих производствах и с 57 до 58% в сырьевом секторе. К тому же часть мощностей в обработке — старые, низкопроизводительные, в стране же сейчас создаются новые мощности с более высокой производительностью труда, и таких нужно еще очень много. Оценивать в такой ситуации потенциал загрузки уже имеющихся предприятий, мягко говоря, странно.

Среди экономистов есть те, кто в целом с ЦБ согласен. Так, Дмитрий Куликов рассказывает, что на стороне предложения работают как ограничители уровень безработицы — который находится на исторических минимумах (около 3%), и уровень загрузки производственных мощностей — который находится на исторических максимумах (более 80% в целом по наблюдаемой части экономики). «Можно сказать, что риски перегрева в июле‒августе были велики и росли. При этом августовский рост процентных ставок должен был значимо охладить совокупный спрос — это и есть одна из целей монетарной политики», — говорит Куликов.

Владимир Сальников рисует более сложную картину происходящего. «Помимо нехватки трудовых ресурсов сдерживающий фактор — это разомкнутый контур спроса-предложения во многих отраслях промышленности, — объясняет ученый. — У нас не совпадают сегменты, где у нас хорошие позиции в производстве, и те, где растет спрос. Растет спрос на машины и оборудование и товары длительного пользования, а именно по этим направлениям у нас наихудшие конкурентные позиции. В то же время в пищевой и сырьевой отраслях промышленности началась стагнация спроса». Владимир Сальников приводит в пример второй квартал — тогда рост промышленности был поддержан увеличением спроса (и производства) в сегментах, связанных с ОПК. Помимо этого частично срабатывало и импортозамещение в некоторых отраслях, например в пищевой, в отдельных случаях в машиностроении, но это были не очень широкие сегменты, и они за счет своего небольшого размера не могут перевесить негатива в нефтегазе, говорит замгендиректора ЦМАКП.

Ситуация действительно очень сильно отличается в зависимости от отрасли. «В ОПК есть рост как спроса, так и предложения, но этот сектор в России работает далеко не полностью по рыночным закономерностям. Есть пищевая промышленность, которая живет своей нормальной жизнью: рынки постепенно растут, импортозамещение понемногу идет. Есть экспортно ориентированные сегменты, которые борются с последствиями санкций, как, например, восстанавливающаяся деревообработка или нефтянка, где мы добровольно ограничиваем добычу. Есть автопром, где была очень сильная зависимость от внешних поставщиков, который восстанавливается с огромным трудом», — напоминает Владимир Сальников.

Иными словами, в одних сегментах предприятия завалены заказами, с которыми действительно не справляются, а тем временем в других спрос искусственно (нефтянка) или естественно (АПК) ограничивается. И вся эта конструкция пытается определиться со своим будущим и прийти хоть в какое-то равновесие.

Потенциал не исчерпан

К сожалению, Банк России не раскрывает методологию, по которой он оценивает потенциал экономики и, соответственно, определяет, когда можно включить холодный душ в виде повышения ставки, чтобы остудить перегрев. Известно, что Международный валютный фонд, на методики которого может опираться наш регулятор, использует разные методологии расчета потенциального объема производства для развитых, развивающихся стран и стран в переходном периоде, причем даже в одной группе методики для разных стран могут различаться; нет единого подхода к определению потенциала экономики и в других международных институтах. Мы можем лишь констатировать, что наш ЦБ опирается на три параметра — загрузку мощностей, спрос и безработицу.

Владимир Сальников напоминает, что универсального однозначно хорошего индикатора перегрева экономики не существует — уровни безработицы и загрузки мощностей несовершенны. Каждое ведомство использует свои оценки. Что касается текущей ситуации, то, по его мнению, признаки перегрева в каких-то отраслях есть, в каких-то их нет, но сделать однозначный вывод, что в экономике в целом есть сильный перегрев, точно нельзя.

Судя по оптимизму предприятий, они вовсе не считают, что превысили потенциальный уровень, скорее он отодвинулся гораздо дальше прежнего благодаря импортозамещению и другим тенденциям последних полутора лет. Есть для кого работать, понятно, зачем расширять производство, — значит, это будет происходить. Рост инвестиций в машиностроении — важный маркер.

В июле 2023 года уровень производства в реальном секторе экономики достиг (с поправкой на сезонность) наибольшего значения за весь период наблюдений, превысив предкризисный пик конца 2021 года. И «имеются основания полагать, что потенциал подъема реального сектора российской экономики, обусловленного восстановлением после введения санкций, еще не исчерпан», — говорится в докладе «Индексы интенсивности выпуска товаров и услуг по базовым видам экономической деятельности» (№ 141, январь 2018 — июль 2023), подготовленным отделом анализа отраслей реального сектора и внешней торговли института «Центр развития» НИУ ВШЭ. Ученые «Центра развития» также подчеркивают, что текущий восстановительный подъем, в отличие от подъемов после предыдущих кризисов, начался не в промышленности, а в других секторах — строительстве, платных услугах населению, общественном питании, сельском хозяйстве, — где спада либо не было, либо он был незначительным. Промышленность отозвалась на спрос этих отраслей. «С конца 2022 года подъем начался в оптовой и розничной торговле, а в последние шесть месяцев (с февраля 2023 года) наконец идентифицирован переход к интенсивному восстановительному подъему в промышленности… Промышленный подъем последних месяцев целиком обусловлен динамикой обрабатывающих производств, где докризисный уровень производства уже превышен», — говорится в докладе.

Хотя инвестиционная активность находится на исторических пятнадцатилетних максимумах, ослабление рубля и инфляция увеличивают риски реализации инвестпроектов и будут не лучшим образом влиять на инвестиционный спрос, опасается Андрей Марголин. Но проректор РАНХиГС верит в перспективы российской экономики: «Мы, слава богу, избавились от надежды на западных псевдопартнеров, надеемся на свои силы, нашли свое новое место в глобальной экономике и открыли для себя новые рынки. И даже не столько экономический рост, сколько устойчивое социально-экономическое развитие зависит от того, насколько эффективно мы сможем обрести реальный технологический суверенитет. А мы сможем».

В подготовке материала принимала участие Евгения Обухова