Биржи могут внести свой вклад в экономическое развитие через продвижение прозрачных рыночных практик и инвестирования в устойчивое развитие — ESG Investing. Предпосылки, цели и потенциал создания Сектора устойчивого развития на Московской Бирже. Текущие критерии включения облигаций в Сектор устойчивого развития, первые результаты 2018 г. (первая эмиссия зеленых облигаций в России на основе Green Bond Principle ICMA) и сравнение с международным опытом. Кроме того, рассмотрена новая возможность для компаний и банков (в т.ч. малых и средних) по получению валютной ликвидности от крупнейших глобальных банков посредством инфраструктуры Группы «Московская Биржа».

Выступление на конференции молодых ученых «Создание дохода, накопление национального богатства, формирующиеся рынки и новые мировые финансы»

Презентация

Тезисы

В работе рассматриваются тенденции развития российской биржевой инфраструктуры и ее роль в качестве драйвера экономического роста.

На современном этапе развития российский финансовый рынок функционирует в условиях неопределенности, вызванной в первую очередь геополитическими событиями и отсутствием стабильных темпов роста. Биржевая инфраструктура открывает перед участниками финансового рынка широкий спектр продуктов и услуг, а также стремится обеспечивать устойчивое развитие в условиях внешних ограничений. В России ведущей и универсальной площадкой является Московская Биржа, оказывающая торговые, клиринговые и расчетные сервисы. Доступ к биржевому рынку имеют практически все категории клиентов и инвесторов, начиная от крупнейших банков и корпораций, заканчивая частными инвесторами и небольшими региональными компаниями. Деятельность биржевой инфраструктуры изменяется под влиянием внешних вызовов рынка, изменяющегося спроса конечных клиентов, развития технологических решений, модернизации модели ведения бизнеса как пользователей данной инфраструктуры, так и ее самой.

Многими исследователями и практиками выдвигается тезис, что биржи могут внести свой вклад в экономическое развитие в следующих формах: продвижение транспарентных рыночных практик и продвижение инвестирования в устойчивое развитие. Термин «устойчивое развитие» в настоящее время рассматривается в различных аспектах деятельности компаний, государств, инвесторов. Под инвестированием в устойчивое развитие подразумевается подход, учитывающий экологические, социальные и управленческие факторы при принятии инвестиционных решений.

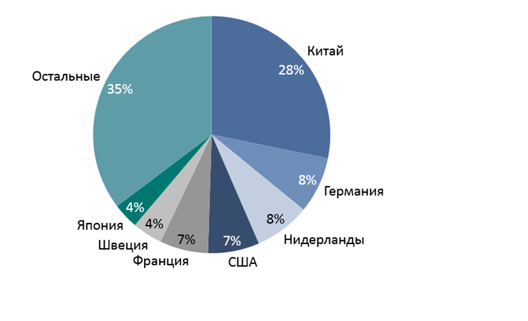

Биржи как финансовые институты традиционно отвечают за формирование прозрачных и регулируемых рынков. В текущее время именно они могут помочь компаниям адаптировать и внедрять лучшие практики по вопросам продвижения инвестирования в устойчивое развитие – ESG Investing (Environmental, Social and Governance – экология, социальная ответственность и корпоративное управление). Так, на Московской Бирже есть планы по созданию биржевого сектора устойчивого развития для обращения «зеленых» облигаций (green bonds), который будет поддерживать и содействовать привлечению финансирования компаниям, которые в рамках своей деятельности реализуют проекты социального значения и связаны с охраной окружающей среды. На многих иностранных биржевых площадках уже созданы «зеленые» сегменты: Лондонская Биржа (LSE), Люксембургская Биржа (LGX), Биржа Осаки (OSE). Параллельно в мире наблюдается рост финансирования в устойчивое развитие – объем обращающихся «зеленых» и «социальных» облигаций уже превысил 400 млрд долл. По данным агентства Bloobmerg практически половина размещений «green bonds» в 2018 г. приходится на компании финансового сектора, в страновом разрезе лидирует Китай, Германия, Нидерланды (см. рис. 1.)

Рисунок 1. Страновая структура эмитентов green bonds в 2018 г.

В России на текущий момент отмечается низкий уровень проникновения финансирования в устойчивое развитие, однако существует потенциал роста и данное направление может рассматриваться как одно из перспективных в рамках принятия многими компаниями принципов ESG. Кроме того, приверженность принципам устойчивого развития добавляет российским компаниям статус на мировой арене, а также «зеленый» сектор расширяет присутствие иностранных инвесторов на российском финансовом рынке, что выражается в притоке капитала в страну, его мобилизации и в стимулировании экономической деятельности.

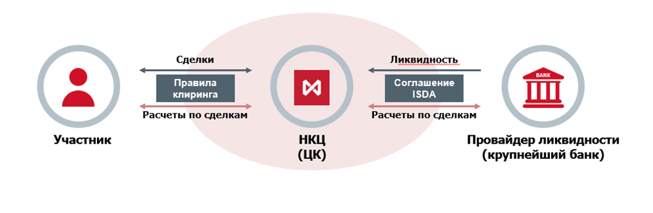

Биржевая инфраструктура обеспечивает распределение и передачу рисков, оставаясь при этом стабильной и транспарентной площадкой. Эти функции «распределения рисков», «смягчения рисков» и «трансформации рисков» служат как для снижения стоимости капитала компаний, так и для получения финансирования для более крупных и/или более рискованных предприятий. Аналогичную параллель можно провести касательно доступа многих участников финансового рынка к ликвидности различной срочности и в различных валютах. В декабре 2018 г. на основе инфраструктуры Группы «Московская Биржа» был создан новый сервис получения доступа к глобальной ликвидности, транслируемой от крупнейших иностранных банков. В процессе реализации данного проекта Московская Биржа постаралась реализовать продукт, который будет привычен по интерфейсу, скоростям и технологиям клиенту биржевого рынка, но качество ликвидности и сам доступ к ней будет аналогичен межбанковскому рынку. В первую очередь новый сервис открывает возможности для малых и средних банков, а также корпораций, обладающих частичным доступом или не имеющих его вообще к подобным провайдерам ликвидности в силу своих кредитных качеств. Выступая центральным контрагентом Группы «Московская Биржа», НКО НКЦ (АО) берет на себя риски участников и выступает второй стороной по сделкам, заключенным по ценам, транслируемым крупнейшими мировыми банками, «стоящими» на другом конце нового сервиса (см. рис. 2).

Рисунок 2. Механизм работы сервиса по предоставлению российским участникам биржевого рынка доступа к глобальной ликвидности.

Описанный механизм в настоящий момент применим к операциям по валютным парам евро-доллар США и фунт стерлингов-доллар США. К новому сервису уже подключилось около 40 участников, однако еще не все пробовали совершать операции. В ближайшей перспективе запланировано расширение инструментария, которое позволит заключать сделки по валютным парам доллар США-китайский юань и доллар США-турецкая лира, а также планируется расширение продуктовой линейки – запуск «невалютных» контрактов.

Таким образом, биржевая инфраструктура успешно реагирует и стремится к изменениям в ответ на внешние вызовы рынка, геополитические события, перераспределение интересов инвесторов и их меняющийся спрос. Реализуя новые проекты и выступая в качестве транспарентной и устойчивой площадки, биржевой рынок может считаться одним из драйверов и составляющих экономического роста.

Библиографический список:

- Мишина В.Ю., Плешкова Я.М., Суняев А.С. «Биржевой валютный рынок: вчера, сегодня, завтра» / Валютное регулирование. Валютный контроль. – 2017. № 11.

- Мишина В.Ю. «Актуальные тренды развития биржевой инфраструктуры в ответ на вызовы времени» / Банковское дело. – 2018. №11.

- Бобылев С.Н., Горячева А.А. «Устойчивое развитие: цели и инвестиции» / Социум и власть. № 5 (67). C. 61–64.

- Материал ЮНКТАД (UNCTAD) и Всемирной федерации бирж (World Federation of Exchanges, WFE) «The Role of Stock Exchanges in Fostering Economic Growth and Sustainable Development».

- Московская Биржа [Электронный ресурс]. – Режим доступа: http://www.moex.com/

- Конференция «Устойчивое финансирование: зеленые облигации и оценка ESG», [Электронный ресурс]. – Режим доступа: https://www.moex.com/e15709