Видео

Выступление состоялось в рамках прошедшей 22-24 марта 2023 г. V-й Всероссийской научно-практической конференции «Анализ и прогнозирование развития экономики России», организованной ИНП РАН и ИЭОПП СО РАН.

Презентация

Тезисы

Проблемы инвестирования в условиях неопределенности и внешнеэкономических ограничений1

В последние десятилетия до начала мирового экономического кризиса 2008-2009 гг. в мировой экономике преобладали тенденции глобализации. Успешным оказался и период после 2001-2002 гг., когда темпы прироста мировой экономики приблизились к 4,0% в год, что превышало его средние значения за предыдущие периоды. Быстро росли экономики третьего мира – Арабские страны, страны Латинской Америки. Экономики, относящиеся к развитым, показывали, хоть и меньшие темпы прироста, но достаточно высокие. В лидерах мирового роста находилась и российская экономика, проходившая стадию восстановления после крупнейшего структурного кризиса 1990-х гг.

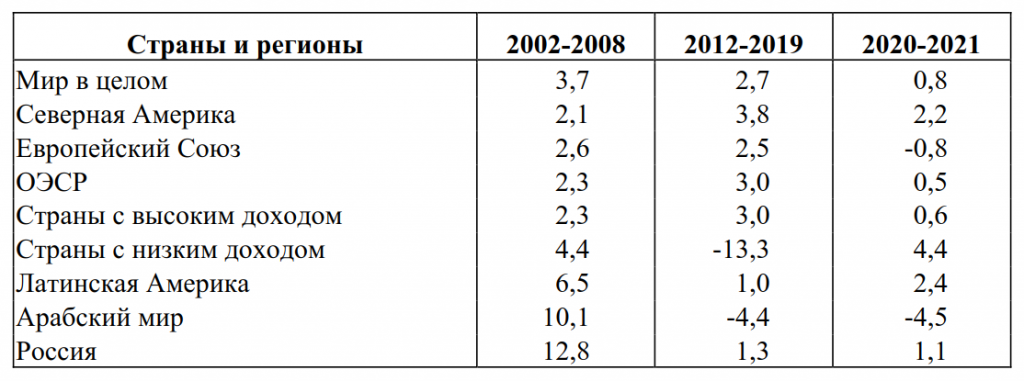

Соответствующей экономическому росту была и инвестиционная активность в экономиках мира, также свидетельствовавшая об экономическом буме (табл. 1). Россия и здесь занимала лидирующие позиции.

Глобальный экономический кризис 2008-2009 начался как финансовый кризис и очевидно был усилен ростом цен на энергоносители и продовольствие [2]. В странах с высоким доходом падение выпуска оказалось заметным – на 4,4% в Евросоюзе, 2,6% в Северной Америке, 5,7% в Японии. В целом по миру спад был менее заметен – лишь на 1,3%. Россия потеряла в 2009 г. 7,8%. Характерной особенностью данного кризиса было снижение нормы сбережений и сокращение внутреннего потребления на конечные расходы на конечное потребление снизились лишь на 5%. Это означает, что при сокращении своих доходов экономические агенты не спешили сокращать расходы, а стремились получить займы с намерением их погашения в дальнейшем, когда доходы ожидаемо восстановятся.

Таблица 1

Среднегодовые темпы прироста инвестиций в основной капитал, в %

Источник: рассчитано авторами по данным Всемирного Банка [1].

Источник: рассчитано авторами по данным Всемирного Банка [1].

Думается, что глобальный кризис 2008-2009 гг. способствовал изменению архитектуры мирового рынка. Очевидно, что изменениям поверглись глобальные финансовые потоки. Рост объемов международной торговли стал отставать от темпов мирового ВВП, в чем стали проявляться процессы деглобализации, что в свою очередь сказалось на темпах роста мировой экономики и на инвестиционной активности, При общем снижении темпов роста объема инвестиций их объемы стали смещаться из стран со средними и низким доходом в пользу развитых экономик Северной Америки, Еврозоны, зоны ОЭСР в целом, где инвестиционная активность заметно усилилась. Данный факт свидетельствует также об отходе передовых экономик от прежних моделей чрезмерной открытости и об определенных тенденциях реиндустриализации, сопровождающейся большей автаркией национальных экономик. Тот факт, что в указанных экономиках тренд на большую экономическую независимость сопровождается усилением инвестиционной деятельности должен вызывать самое пристальное внимание с позиций будущего развития российской экономики.

Главная причина продолжающейся стагнации в России состоит в том, что примерно с 2014-2015 гг. страна попала в «ловушку негативных ожиданий», когда экономические агенты не идут на серьезные инвестиции в расширение производственных мощностей, поскольку не ожидают, что их контрагенты также будут инвестировать, а следовательно будущий их доход не создаст достаточного спроса а новую продукцию. Такой вывод может быть обоснован теоретически на основе Модели реального делового цикла [3-6]. Из этой теории следует, что при долгосрочном негативном шоке предложения имеется единственная возможность возобновить экономический рост – через позитивный долгосрочный шок, улучающий ожидания роста.

Следует признать, что в ближайшие годы (десятилетия?) внешние положительные шоки – маловероятны. Это означает, что экономическая власть страны должна сгенерировать внутренний позитивный шок, который видится как крупный инвестиционный импульс. Необходимо построение цепочек, ориентированных на внутренний рынок, инициация, опосредуемых данными цепочками масштабных проектов, нацеленных на производство импортозамещающей продукции. Это означает структурную перестройку экономики на фоне ускорения роста и повышения доходов. В свою очередь это означает изменение пропорций цен, А как могут меняться пропорции цен? Только на фоне ускорения Инфляции. 7-8% процентов в год – вполне нормально для экономики догоняющего развития.

В таких условиях монетарное смягчение является лишь необходимым условием ускорения экономического роста, но никак не достаточным, ввиду того, что «ловушка негативных ожиданий» никуда не делась. Монетарное смягчение со стороны Банка России будет иметь смысл, лишь в том случае, если будет поддержано тем, что мы называем: политикой «крупного инвестиционного импульса»: инициируются и и финансируются эшелонированная группа крупных комплементарных проектов. Одновременно должно быть обеспечено конструирование и выстраивание цепочек создания социальной ценности – как вертикальных, опосредующих технологические процессы, так и горизонтальных, связанных со взаимодействием внутри делового, экспертного, научного и управленческого сообщества, взаимными консультациями, обменом знаний [7]. Важным следствием выстраивания таких цепочек создания является задействование дополнительного потенциала экономического роста, связанного с синергетическими эффектами взаимодействия и позволяет значимо увеличить темпы экономического роста. Цепочки имеют выраженный региональный и межрегиональный характер и потому становятся содержанием новой пространственной политики.

1 Работа выполнена по плану НИР ИЭОПП СО РАН.

Литература и информационные источники

- https://databank.worldbank.org/source/world-development-indicators

- Sher Verick & Iyanatul Islam. The great recession of 2008 – 2009: Causes, consequences and policy responses. Disc. paper series // Forschungsinstitut zur Zukunft der Arbeit, No. 4934, May 2010

- Finn Kydland and Edward Prescott, “Time to Build and Aggregate Fluctuations”, Econometrica, vol. 50, pp. 1345-1370, Nov. 1982

- Long John B., Jr., Plosser Charles. Real Business Cycles // Journal of Political Economy. – 1983. – 91 (1): 39–69. doi:10.1086/261128.

- Plosser Charles I. Understanding real business cycles // Journal of Economic Perspectives. – 1989. – 3: 51–77. doi:10.1257/jep.3.3.51.

- Romer David. Real-Business-Cycle Theory // Advanced Macroeconomics (Fourth ed.). – New York: McGraw-Hill, 2011. – Р. 189–237. ISBN 978-0-07-351137-5.

- Новый импульс Азиатской России. Новосибирск. Ответственные редакторы: Крюков В. А., Суслов Н. И. Сибирское отделение РАН, 2022.