Ускорение инфляции в марте-апреле 2022 г. сменилось продолжительным периодом околонулевой инфляции. Сохранение столь низких темпов роста потребительских цен на протяжении вот уже восьми месяцев является не характерным явлением для предыдущих этапов развития российской экономики.

Вместе с тем, объяснение данного феномена вполне возможно в рамках факторов, которые формировали российскую инфляцию на протяжении двух последних десятилетий.

Валютный курс. В решающей степени замедление инфляции было связано с укреплением курса рубля. С марта по июнь 2022 г. курс рубля к доллару США укрепился на 50%. То есть даже с учетом «санкционной» надбавки к курсу, которая появилась при оплате импорта конечными потребителями, по меньшей мере стоимость импорта перестала расти, а скорее всего даже снижалась начиная с июня.

Первое. Укрепление курса было обусловлено в том числе ужесточением валютного контроля и контроля над трансграничным движением капитала со стороны ЦБ, высокими рисками и в ряде случаев невозможностью (из-за санкций) хранения экспортной выручки и сбережений в валютах недружественных стран, и наконец, существенным увеличением притока валюты по текущему счету платежного баланса.

Цены на мировых рынках. Мировые товарные цены в целом стабилизировались в течение 1-2 месяцев после начала СВО на Украине. Наблюдается коррекция цен на мировых рынках продовольствия, энергоносителей, металлов. Снижается стоимость фрахта. Все эти факторы отразились на стабилизации цен внутренних цен, формируемых в логике net-back. Худшие опасения начала года о росте внутренних цен производителей на первичное сырье в несколько раз не оправдались.

Спрос на деньги. ЦБ удалось стабилизировать ситуацию на денежном рынке в том числе за счет резкого повышения ключевой ставки. Существенная часть сбережений населения была таким образом «стерилизована» на период около полугода и не попала в период инфляционного шока на потребительский и валютный рынки. В целом спрос на деньги остается достаточно умеренным. И для оценки нужно учитывать не только рублевую денежную массу, но и валютные депозиты. На фоне стремительного роста денежной массы М2, денежный аггрегат М2х, включающий валютные депозиты сейчас растет с темпом, средним для допандемийных лет, кода инфляция оставалась около целевого ориентира ЦБ. Тот объем денежной массы М2, который образовался за счет дедоларизации валютных депозитов физических лиц пока не выходит на потребительский рынок. Можно предположить, что эти средства скорее всего принадлежат высокодоходным группам населения, которые раньше расходовали их на покупку импортных активов и импортных товаров премиального сегмента. Возможности сбережений в зарубежных активах недружественных стран сейчас ограничены и обладают высокими рисками. Стоимость же премиального импорта сильно подорожала, что является в том числе психологическим барьером для совершения покупки. С другой стороны, для обеспечения текущего потребления эти средства избыточны.

Рост же агрегата M1 может быть связан с достаточно высокими ставками по депозитам, которые формально являются депозитами до востребования, но по сути ближе к срочным вкладам – например накопительные счета, ставки по которым близки к ставкам по срочным депозитам.

Дополнительным фактором роста нормы сбережения является высокая неопределённость, которая в текущий момент скорее сдерживает спрос (в том числе за счет откладывания покупок жилья и товаров длительного пользования) и рост цен.

Кроме того, следует отметить такие конъюнктурные факторы, как рекордный урожай и формирование избыточного предложения сырьевой продукции, которая не может быть экспортирована в ткущих условиях.

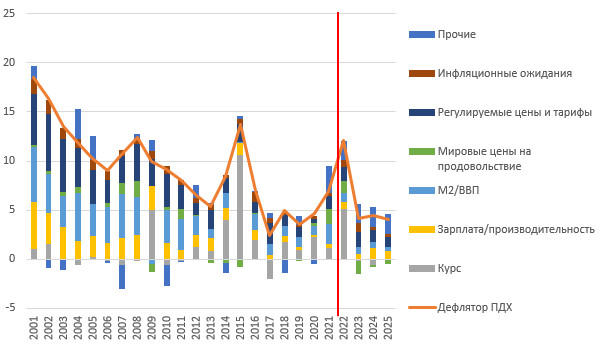

Влияние этих факторов с высокой вероятностью может сократиться и в среднесрочном периоде. При стабильном курсе рубля и мировых товарных ценах в условиях относительно низких темпов роста экономики и соответственно спроса на труд, высока вероятность того, что целевой ориентир по инфляции в 4% будет достигнут уже в 2024 г. (см. рис.1)

Даже в сценарии резкого сокращения спроса на российские углеводороды, балансировка текущего счета не потребует существенного обесценения рубля относительно текущего уровня и, соответственно, не приведет к всплеску инфляции.

Существенным дезинфляционным фактором в случае стабилизации геополитической ситуации станет снижение санкционной надбавки к импорту после перестройки внешнеторговых потоков на дружественные страны, снижения издержек страхования и логистики.

Ключевым инфляционным риском в краткосрочной перспективе, является реализация сформировавшегося отложенного спроса домохозяйств за сравнительно короткий период времени.

Рис.1. Вклад отдельных факторов в темп прироста инфляции (дефлятор ПДХ), п.п.

Источник: Росстат; расчеты автора.