Журнал Эксперт №23 (1209) 31 мая — 6 июня 2021

По мере постепенного выхода из кризиса, спровоцированного пандемией COVID-19, множатся признаки оживления инфляции. Но означает ли это, что постковидный мир будет высокоинфляционным? В этом нет никакой уверенности.

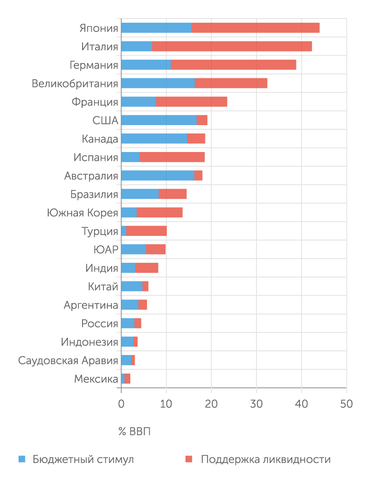

Известно, что для купирования нынешнего кризиса правительства и денежные власти вынуждены были прибегнуть к мерам поддержки, в ряде стран весьма значительным, в виде пакетов фискальных стимулов и инъекций ликвидности со стороны центральных банков (см. график). И эти денежные вливания у многих вызывают беспокойство. Однако в действительности сегодня мы видим очень разные движения цен, различающиеся и по странам, и по факторам, их определяющим.

График 1. Масштаб антикризисной поддержки экономики в 2020 году был наибольшим в странах G7

Источник: IMF, Fiscal Monitor: Database of Country Fiscal Measures in Response to the COVID-19 Pandemic

Налицо повышение цен на сырьевые товары, но также и на некоторые виды промышленных товаров, в частности на полупроводники. Причинами здесь являются быстрый перезапуск экономики Китая и ряда других стран Юго-Восточной Азии, с одной стороны, и разрушение ряда глобальных цепочек создания стоимости во время пандемии — с другой. Спрос и вправду растет быстрее предложения. Но вызванная этими факторами инфляция — временная по своей природе. Когда баланс спроса и предложения будет восстановлен, она выдохнется, и цены должны вернуться к докризисному уровню.

Однако это не вся история. Как видно на графике, масштабы антикризисной поддержки были особенно велики в развитых странах. А сегодня они получают продолжение в виде амбициозных пакетов экономического восстановления в США. Достаточно ли этого, чтобы спровоцировать всплеск инфляции в глобальном масштабе? Чтобы разобраться в этом, давайте посмотрим на такой важный аспект пандемийного кризиса, как сдвиги в распределении доходов.

В странах ЕС, Великобритании и Японии часть денег, впрыснутых в экономику, в периоды жесткого карантина не тратилась, а сберегалась. В частности, во Франции накопленные сбережения оцениваются в 160 млрд евро, или почти 7% ВВП. Но значительная часть этих сбережений пополнила кошельки 10% самых богатых домохозяйств, чья склонность к потреблению сравнительно невелика. Нам не стоит опасаться массированного выплеска этих денег на потребительские рынки. Одновременно наименее обеспеченные 20% населения, напротив, сократили свои сбережения в ходе локдаунов, потому что масштабы их господдержки были меньше должных.

Аналогичная картина наблюдалась и в других странах. В Соединенных Штатах антикризисная помощь была монополизирована крупным бизнесом и инвесторами. Помощь домашним хозяйствам была, по крайней мере на первых порах, существенно ниже. В результате дополнительные инъекции денег оказались перенаправлены в финансовые активы, что привело к взлету фондовых индексов и цен на недвижимость.

Антикризисная помощь была уловлена в основном богатыми, так что COVID-19 резко усилил социальное неравенство. Таким образом, ясно, что не просматривается большого риска повышения цен на товары повседневного спроса, за исключением феноменов относительного дефицита, упомянутых выше. В то же время мы станем свидетелями роста цен наследуемых активов, который приведет к еще большему усилению социального неравенства. Поэтому действительно фундаментальной проблемой является не инфляция, а проблема распределения доходов и богатства.

Возникает и еще один риск: правительства и центральные банки могут чрезмерно остро реагировать как на временные колебания, связанные с дисбалансом спроса и предложения, на ослабление которого, несомненно, потребуется один-два года, так и на колебания цен на наследуемые активы. И кое-где этот риск уже реализуется. Некоторые центральные банки уже повысили свои ключевые процентные ставки, среди них Банк Канады и Банк России. Банк Англии объявил о грядущем сокращении объемов интервенций. Совещания руководящих органов ЕЦБ и ФРС во втором полугодии текущего года будут отмечены жестким противостоянием «ястребов» и «голубей» по данному вопросу.

Последствия выбора ошибочной политики неуместного ужесточения, не важно, по линии бюджетной консолидации или перехода к рестрикционной денежной политике, уже очевидны. Это, во-первых, существенное торможение экономического роста в 2022‒2023 годах, как раз в тот период, когда страны больше всего будут нуждаться в ликвидации непосредственного урона от пандемийного кризиса и повышении своей устойчивости к грядущим пертурбациям в мировой экономике. И обострение проблемы неравенства, высвеченной ковид-кризисом, — во-вторых. Растущее неравенство распределения доходов и богатства есть прямое следствие финансовой глобализации и несет в себе серьезный риск дестабилизации как внутри отдельных обществ, так и между странами. Невозможно представить себе стабильный мир, если страны будут сами по себе дестабилизированы изнутри конфликтами на почве вопиющего неравенства.

Итак, рост цен на сырье и промышленную продукцию является следствием не вливания ликвидности в мировую экономику, а временных дисбалансов, которые могут быть разрешены только с помощью инвестиций и, следовательно, соответствующей политики ставок. А рост цен наследуемых активов и связанная с этим финансовая нестабильность в большей степени требуют структурной политики перераспределения и регулирования рынков активов, чем политики борьбы с инфляцией.

Если коронакризис и научил нас чему-то, так это тому, что меры, нацеленные на самых бедных, зачастую наиболее эффективны. Недискриминационная денежная помощь — это простые и эффективные меры перераспределения. Налоговая политика также может быть важной мерой перераспределения, как с точки зрения влияния на доходы после уплаты налогов, так и с точки зрения высвобождения новых ресурсов для государства. Эти новые ресурсы затем позволят финансировать больше государственных услуг, перераспределительные эффекты которых тоже очень важны.

Доставая сегодня из старого сундука призрак глобальной инфляции, мы не просто совершаем аналитическую ошибку, неверно трактуя циклические и структурные факторы происходящих в мировой экономике процессов, но и способствуем тем самым выбору неверного курса экономической политики, оказывая худшую услугу своей стране.